Влияние инфляции на денежные потоки проекта

Отметим, что при нахождении чистой текущей величины проекта также должна учитываться инфляция. А именно, инфляция влияет на внутреннюю доходность альтернативных проектов (вспомним, что внутренняя доходность альтернативных проектов может использоваться в качестве ставки дисконтирования денежных потоков проекта).

Номинальная процентная ставка находится с помощью реальной процентной ставки и уровня инфляции следующим образом:

,

,

где r- номинальная процентная ставка,  - реальная процентная ставка, i – индекс инфляции.

- реальная процентная ставка, i – индекс инфляции.

Эту формулу можно использовать для определения ставки дисконтирования свободных денежных потоков проекта. Например, если реальная (т.е. без учета инфляции) доходность альтернативных проектов равна 14%, а годовой уровень инфляции – 20%, то ставка дисконтирования равна  .

.

Пример 5.3.5. Инвестор рассматривает проект, требующий начальных инвестиций в размере 250000 у.е. и обещающий следующие объемы прибыли:

Таблица

Исходные данные примера 5.3.5

| Год | 1 | 2 | 3 | 4 | 5 |

| Прибыль на конец года | 80000 | 120000 | 100000 | 100000 | 60000 |

Проанализировать данный проект, если внутренняя норма прибыли альтернативных проектов с таким же уровнем риска составляет 17%.

До какого уровня инфляции данный проект эффективен?

Решение.

1. Рассчитаем текущую доходность проекта

|

|

|

2. Рассчитаем чистую текущую доходность:

Так как  , то проект эффективен. Значение NPV показывает, что данный проект требует на 49,2 д.е. начальных инвестиций меньше, чем альтернативные проекты, генерирующие такие же денежные потоки в будущем.

, то проект эффективен. Значение NPV показывает, что данный проект требует на 49,2 д.е. начальных инвестиций меньше, чем альтернативные проекты, генерирующие такие же денежные потоки в будущем.

3. Рассчитаем индекс рентабельности проекта.

Значение индекса рентабельности, большее единицы, также говорит об эффективности проекта. Величина PI=1,196 показывает отдачу на каждый вложенный рубль.

4. Оценим внутреннюю доходность проекта. Для этого запишем уравнение чистой текущей доходности:

Рассчитаем значение чистой текущей доходности при различных значениях r

| R | 17% | 19% | 21% | 23% | 25% | 27% | 26% |

| NPV | 49206 | 36318 | 24308 | 13098 | 2620 | -7187 | -2363 |

Таким образом, внутренняя норма доходности проекта находится между 25% и 26%.

Точное значение IRR можно получить, произведя вычисления с помощью ПЭВМ.

IRR=25.2%

5. Чтобы рассчитать максимальный уровень инфляции, при котором NPV>0, используем формулу связи между реальной и номинальной процентными ставками:

,

,

где  -номинальная процентная ставка;

-номинальная процентная ставка;  -реальная процентная ставка.

-реальная процентная ставка.

В нашей задаче норма прибыли альтернативных проектов выступает в качестве реальной процентной ставки, а внутренняя норма прибыли – в качестве номинальной.

|

|

|

Отсюда

Итак, проект можно считать эффективным при уровне инфляции до 7%.

Модель определения оптимального портфеля инвестиционных проектов

Очень часто в реальной деятельности предприятий перед менеджерами при решении вопроса о выборе инвестиционных проектов возникают достаточно сложные проблемы по их реализации в рамках ограниченных ресурсов. При решении данной задачи можно использовать соответствующие экономико-математические модели, как правило, линейного характера с применением современной вычислительной техники [16].

Рассмотрим возможность реализации n инвестиционных проектов. Эффективность i-го инвестиционного проекта характеризуется чистой текущей стоимостью проекта NPVi, (  ). Первоначальные инвестиции, необходимые для реализации i-го инвестиционного проекта составляют Ii 0, (

). Первоначальные инвестиции, необходимые для реализации i-го инвестиционного проекта составляют Ii 0, (  ). Размер имеющихся в распоряжении финансовых ресурсов составляет Ic.

). Размер имеющихся в распоряжении финансовых ресурсов составляет Ic.

Пусть xi – решение о реализации либо отклонении i -го инвестиционного проекта и может принимать следующие значения:

(5.3.5)

(5.3.5)

Таким образом, экономико-математическая модель формирования оптимального портфеля инвестиционных проектов может быть сформулирована в следующем виде.

|

|

|

Максимум доходности портфеля инвестиционных проектов:

, (5.3.6)

, (5.3.6)

при ограничении на финансовые ресурсы:

, (5.3.7)

, (5.3.7)

при ограничении на значения переменных:

(5.3.8)

(5.3.8)

При рассмотрении конкретной реальной ситуации система ограничений может быть расширена. Во-первых, при использовании ограниченных дополнительных ресурсов для реализации инвестиционных проектов, математическое выражение данного типа ограничений аналогично ограничению по финансовым ресурсам. Во-вторых, в случае исключения одновременной реализации некоторых инвестиционных проектов (например 1 и 2), математическое выражение, описывающее это условие будет иметь вид:  .

.

Пример 5.3.6. Предприятие по производству сборных деревянных коттеджей планирует осуществить модернизацию оборудования, которая может быть реализована посредством четырех инвестиционных проектов. Величина первоначальных инвестиций и чистые денежные потоки по годам для всех четырех проектов приведены в следующей таблице:

|

|

|

Таблица

Характеристики инвестиционных проектов (млн.руб.)

| Проект | Первоначальные инвестиции (I i 0) | Чистые денежные потоки по годам (t) | |||

| t = 1 | t = 2 | t = 3 | t = 4 | ||

| А | 250 | 90 | 130 | 180 | 150 |

| B | 300 | 130 | 150 | 175 | 195 |

| C | 240 | 95 | 135 | 155 | 160 |

| D | 320 | 125 | 175 | 210 | 200 |

Ставка дисконта r составляет 35% в год. Известно, что финансовые возможности предприятия для осуществления модернизации ограничены суммой 720 млн. руб. Кроме того, предприятие располагает земельным участком площадью 2 га, причем для реализации проектов необходимы площади 0,2; 0,7; 0,5; и 1 га соответственно. После модернизации оборудования по инвестиционным проектам предприятие будет выпускать одинаковую продукцию (коттеджи) в объеме 20, 45, 75 и 25 шт. соответственно, при емкости рынка 150 единиц в год.

Необходимо сформировать оптимальный портфель инвестиционных проектов для модернизации оборудования.

Решение. При оценке эффективности каждого инвестиционного проекта получаем NPVA=6,32; NPVA=8,44; NPVA=15,61; NPVA=14,18. Целевая функция будет иметь следующий вид:

f(x) = 6,32x1 +8,44x2 + 15,61x3 + 14,18x4 → max

при ограничениях

После решения рассматриваемого примера получаем следующее оптимальное решение:

xA =0; xB =0; xC =1; xD =1. Таким образом оптимальный портфель инвестиционных проектов по модернизации оборудования будет включать проекты С и D, а проекты A и B отклоняются. При таком решении совокупная чистая текущая стоимость будет максимальной и составит 29,79 млн.руб. Ограничения задачи выполнены, при этом из имеющихся ресурсов будет использовано лишь 560 млн.руб. и 1,5 га земельного участка, при этом спрос на коттеджи в 150 единиц в год будет удовлетворен только в размере 100 коттеджей.

Решение модели определения оптимального портфеля инвестиционных проектов в системе Excel . Далее приведем возможную реализацию модели (5.3.6)-(5.3.8) с использованием табличного процессора Excel на примере 5.3.6.

Внесем исходные данные задачи на рабочий лист электронной таблицы EXCEL так, как это представлено на рис. 5.3.1.

| A | B | C | D | E | F | G | H | |

| 1 |

|

|

|

|

|

|

|

|

| 2 | Проект | Первоначальные инвестиции, млн.руб. | Чистые денежные потоки по годам, млн.руб. | NPV, | IRR | |||

| 3 | t = 1 | t = 2 | t = 3 | t = 4 | ||||

| 4 | A | -250 | 90 | 130 | 180 | 150 |

|

|

| 5 | B | -300 | 130 | 150 | 175 | 195 |

|

|

| 6 | C | -240 | 95 | 135 | 155 | 160 |

|

|

| 7 | D | -320 | 125 | 175 | 210 | 200 |

|

|

| 8 |

|

|

|

|

|

|

|

|

| 9 |

| Ставка дисконта | 35% |

|

|

|

|

|

Рис. 5.3.1. Фрагмент оформления условия задачи.

Далее рассчитаем значения основных показателей эффективности каждого из инвестиционных проектов с использованием функций электронной таблицы EXCEL. Для расчета чистой текущей стоимости проекта будем использовать функцию НПЗ(), а для внутренней нормы доходности – ВНДОХ(). Данные функции вводятся путем набора на клавиатуре либо вызываются с помощью Мастера функций, вызываемого кнопкой .

Далее рассчитаем значения основных показателей эффективности каждого из инвестиционных проектов с использованием функций электронной таблицы EXCEL. Для расчета чистой текущей стоимости проекта будем использовать функцию НПЗ(), а для внутренней нормы доходности – ВНДОХ(). Данные функции вводятся путем набора на клавиатуре либо вызываются с помощью Мастера функций, вызываемого кнопкой .

Первый способ: для расчета показателей эффективности первого проекта в ячейку G4 внесем формулу: =НПЗ(C10;C4:F4)+B4 а в ячейку Н4: =ВНДОХ(B4:F4). Аналогичные формулы необходимы внести и для остальных трех проектов в строках 5, 6 и 7. Второй способ: выбираем ячейку G4 (для первого проекта) и вызываем Мастер функций щелчком мышки на кнопке, в результате чего получим окно, в котором следуем в поле Категория выбрать Финансовые, подведя к ней курсор мышки и нажав левую кнопку. В поле Функции находим функцию НПЗ и щелкам на нее мышкой и нажимаем кнопку ОК. В появившимся на экране окне НПЗ в поле Норма вносим либо значение ставки дисконта либо ссылку на ячейку его хранящую, в нашем случае это ячейка С9. Затем переходим в поле Значение1, где следует указать ячейки со значениями денежных потоков для конкретного проекта, например, для первого проекта это будут ячейки С4:F4. Затем переходим в строку формул и переводим курсор на последнюю позицию в формуле, вводим: +B4 и нажимаем кнопку ОК.

В результате получаем искомые значения: NPVA=6,32; NPVB=8,44; NPVC=15,61; NPVD=14,18 и IRRA=36,43%; IRRB=36,64%; IRRC=38,7%; IRRD=37,54%.

Теперь внесем полученную в примере экономико-математическую модель на рабочий лист электронной таблицы, для чего нужно выполнить следующую последовательность действий:

1) В диапазон ячеек B12:B14 вносим названия соответствующих переменных, а в ячейки C12, C13 и C14 вносим 0, тем самым задавая первоначальное решение задачи

2) В ячейку С18 вносим формулу целевой функции: =СУММПРОИЗВ(G4:G7;C12:C15)

3) В ячейку B23 вносим левую часть первого ограничения:

=-СУММПРОИЗВ(B4:B7;C12:C15) либо

=250*С12+300*С13+240*С14+320*С15

4) В ячейку D23 вносим сумму имеющихся финансовых ресурсов: =720

5) В ячейку B26 вносим левую часть второго ограничения (по земельному участку):

=0,2*C12+0,7*C13+0,5*C14+1*C15

6) В ячейку D26 вносим правую часть второго ограничения (площадь земельного участка): =2

7) В ячейку B29 вносим левую часть третьего ограничения (по емкости рынка):

=20*C12+45*C13+75*C14+25*C15

8) В ячейку D29 вносим правую часть третьего ограничения: =150

9) Далее выбираем ячейку целевой функции С18 и вызываем функцию Поиск решения, которая находится в пункте меню Сервис

10)

|

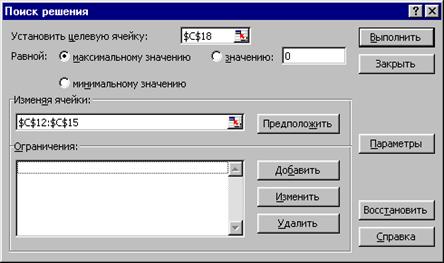

На экране появится диалоговое окно Поиск решения (рис. 5.3.2), в котором напротив надписи Установить целевую ячейку: будет указана ссылка на ячейку С18

Рис. 5.3.2. Окно Поиск решения.

11) Напротив надписи Равной нужно выбрать максимальному значению

12) Далее следует щелкнуть мышкой на белом поле под надписью Изменяя ячейки и внести ссылку на диапазон ячеек: С12:С15

13) Затем следует перейти в белое поле под надписью Ограничения либо с помощью мышки либо нажав дважды клавишу Tab

14) Для ввода ограничений нужно нажать кнопку Добавить, после чего появится новое диалоговое окно Добавление ограничения

15) В поле под надписью Ссылка на ячейку следует внести B23

16) В следующем белом поле надо указать знак <=

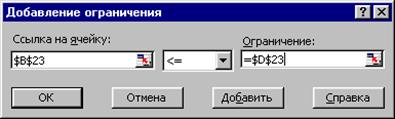

17) А в поле под надписью Ограничение надо внести =D23

18) Для завершения ввода первого и начала ввода второго ограничения нужно нажать кнопку Добавить (рис. 5.3.3).

Рис. 5.3.3. Окно Добавление ограничения

19) Диалоговое окно Добавление ограничения останется, но все поля примут свои первоначальные значения, после чего можно приступать к вводу второго и третьего ограничения по аналогии с первым, при этом отличаться будут только ячейки, которые следует указывать: B26 и D26 для второго, B29 и D29 для третьего ограничения.

20) Процедура ввода третьего четвертого ограничения отличается от предыдущих: в поле под надписью Ссылка на ячейку следует внести диапазон ячеек С12:С15

21) В следующем белом поле вместо знака <= следует указать двоич

22) Для завершения ввода ограничений следует нажать кнопку ОК

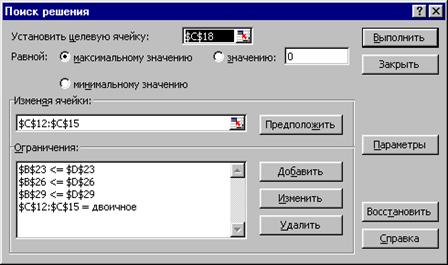

23) Теперь все ограничения внесены, и окно Поиск решения будет выглядеть так, как представлено на рисунке 5.3.4.

Рис. 5.3.4. Окно Поиск решения с моделью задачи

24) Решение задачи осуществляется путем нажатия кнопки Выполнить

25) Если система ограничений и целевая функция построены правильно и модель имеет решение, то на экране появится окно Результаты поиска решения с сообщением «Решение найдено. Все ограничения и условия оптимальности выполнены». Далее следует нажать кнопку ОК. В противном случае надо еще раз проверить все внесенные формулы, значения и ограничения и повторить процесс решения. В некоторых случаях при целочисленных значениях переменных для ускорения решения, при условии правильности всех формул и значений, можно в Параметрах поиска решения увеличить Допустимое отклонение (по умолчанию равно 5%)

26) Теперь можно анализировать полученные результаты: значения переменных находятся в ячейках С12:С15, а значение целевой функции в ячейке С18 (рис. 5.3.5)

| A | B | C | D | E | |

| … |

|

|

| ||

| 11 |

| ПЕРЕМЕННЫЕ | ЗНАЧЕНИЕ |

|

|

| 12 |

| ХA | 0 |

|

|

| 13 |

| ХB | 0 |

|

|

| 14 |

| ХC | 1 |

|

|

| 15 |

| ХD | 1 |

|

|

| 16 |

|

|

|

|

|

| 17 |

| ЦЕЛЕВАЯ ФУНКЦИЯ | ЗНАЧЕНИЕ |

|

|

| 18 |

| NPVс | 29,79 |

|

|

| 19 |

|

|

|

|

|

| 20 |

| ОГРАНИЧЕНИЯ |

|

|

|

| 21 |

| Левая часть | Вид ограничения | Правая часть |

|

| 22 |

| 1. Ограничение по инвестиционным возможностям предприятия | |||

| 23 |

| 560 | <= | 720 |

|

| 24 |

|

|

|

|

|

| 25 |

| 2. Ограничение по использованию земельного участка | |||

| 26 |

| 1,5 | <= | 2 |

|

| 27 |

|

|

|

|

|

| 28 |

| 3. Ограничение по емкости рынка коттеджей |

|

| |

| 29 |

| 100 | <= | 150 |

|

Рис. 5.3.5. Результаты решения задачи.

Для нашего случая решение будет следующим: xA =0, xB =0, xC =1 и xD =1, т.е. для получения максимальной совокупной чистой текущей стоимости проектов в размере 29,79 млн.руб. предприятию следует реализовывать проекты C и D, а от первых двух проектов следует отказаться.

На рисунке 5.3.6 представлен вид листа электронной таблицы EXCEL в режиме просмотра формул.

| A | B | C | D | E | |

| … |

|

|

|

|

|

| 11 |

| ПЕРЕМЕННЫЕ | ЗНАЧЕНИЕ |

|

|

| 12 |

| ХА | 0 |

|

|

| 13 |

| ХB | 0 |

|

|

| 14 |

| ХC | 1 |

|

|

| 15 |

| ХD | 1 |

|

|

| 16 |

|

|

|

|

|

| 17 |

| ЦЕЛЕВАЯ ФУНКЦИЯ | ЗНАЧЕНИЕ |

|

|

| 18 |

| NPVс | =СУММПРОИЗВ(G4:G7;C12:C15) |

|

|

| 19 |

|

|

|

|

|

| 20 |

| ОГРАНИЧЕНИЯ |

|

|

|

| 21 |

| Левая часть | Вид ограничения | Правая часть |

|

| 22 |

| 1. Ограничение по инвестиционным возможностям предприятия | |||

| 23 |

| =-СУММПРОИЗВ(B4:B7;C12:C15) | <= | 720 |

|

| 24 |

|

|

|

|

|

| 25 |

| 2. Ограничение по использованию земельного участка | |||

| 26 |

| =0,2*C12+0,7*C13+0,5*C14+1*C15 | <= | 2 |

|

| 27 |

|

|

|

|

|

| 28 |

| 3. Ограничение по емкости рынка коттеджей |

|

| |

| 29 |

| =20*C12+45*C13+75*C14+25*C15 | <= | 150 |

|

Рис. 5.3.6. Режим просмотра с формулами

ВОПРОСЫ ДЛЯ ПОВТОРЕНИЯ

1. Как рассчитывается наращенная сумма по формуле:

а) простых процентов,

б) сложных процентов.

2.Что такое текущая стоимость будущих поступлений?

3. Как рассчитывается текущая стоимость проекта?

4. Что такое текущая стоимость проекта (NPV)?

5. Как величина NPV оценивает эффективность проекта?

6. Дайте определение внутренней доходности проекта IRR.

7. Дайте определение индекса рентабельности PI.

8. Постройте график зависимости NPV от IRR

9. Как показатели эффективности взаимосвязаны между собой?

10. Как на эффективность инвестиционного проекта влияет инфляция?

11. Что такое реальная и номинальная процентные ставки? Как они взаимосвязаны между собой?

12. Какой критерий может быть использован для определения оптимального портфеля инвестиционных проектов?

13. Назовите типы ограничений при построении модели для определения оптимального портфеля инвестиционных проектов?

14. Какие встроенные функции электронной таблицы EXCEL следует использовать для нахождения показателей оценки эффективности инвестиционных проектов?

15. Какая функция электронной таблицы EXCEL позволяет решить модель определения оптимального портфеля инвестиционных проектов?

ТЕСТЫ

1. Текущая стоимость инвестиционного проекта показывает:

а) начальный капитал, положенный в банк под процент, и обеспечивающий последовательность платежей, равных свободным денежным потокам инвестиционного проекта называется текущей стоимостью денежных потоков проекта;

б) эффективность инвестиционного проекта;

в) прибыльность инвестиционного проекта.

2. Проект эффективен, если:

а) NPV > 0;

б) NPV <0;

в) NPV>IRR.

3. Внутренняя доходность инвестиционного проекта - это такая процентная ставка, при которой:

а)  ;

;

б)  ;

;

в)  .

.

4. Выберите верные утверждения:

а) Если для некоторого инвестиционного проекта с регулярными поступлениями NPV>0, то справедливо неравенство IRR>r;

б) Если для некоторого инвестиционного проекта с регулярными поступлениями PI>1 , то справедливо неравенство IRR>r;

в) Если для некоторого инвестиционного проекта с регулярными поступлениями NPV<0, то справедливо неравенство PI<1;

г) Если для некоторого инвестиционного проекта с регулярными поступлениями NPV<0, то справедливо неравенство IRR>r;

д) Если для некоторого инвестиционного проекта с регулярными поступлениями PI<1, то справедливо неравенство NPV>0.

5. Критерием оптимальности портфеля инвестиционных проектов является:

а) совокупная чистая текущая стоимость инвестиционных проектов;

б) общий период окупаемости всех реализуемых инвестиционных проектов;

в) экономия финансовых ресурсов предприятия, получаемая за счет реализации инвестиционных проектов.

6. При построении модели определения оптимального портфеля инвестиционных проектов обязательным условием является:

а) наличие целевой функции и системы ограничений;

б) условие неотрицательности переменных модели;

в) наличие ограничения по имеющимся в распоряжении финансовым ресурсам предприятия.

7. Для решения задачи формирования оптимального портфеля инвестиционных проектов следует использовать модель:

а)  ,

,

;

;

б)  ,

,

;

;

в)  ,

,

.

.

8. Условие исключения одновременной реализации проектов 1 и 2 в математической форме имеет вид:

а)  ;

;

б)  ;

;

в)  .

.

9. Для решения модели в среде электронной таблицы EXCEL следует использовать:

а) функцию Регрессия;

б) функцию Поиск решения;

в) функцию Подбор параметра.

ТРЕНИРОВОЧНЫЕ ЗАДАНИЯ

Задача 1. Сколько денег нужно положить на счет в банке под 15% годовых, чтобы через год снять 700, через 2 года – 800, а через три – 900 у.е.?

Задача 2. Вам предлагают инвестировать проект, требующий начальных инвестиций 700 д.е. и обещающий 1200 д.е. через два года. Другой проект при таких же начальных инвестициях обещает 2000 д.е. через четыре года. Процентная банковская ставка 12%. Какой из проектов вы предпочтете? Почему?

Задача 3. Инвестор рассматривает проект, начальные инвестиции в который составляют 200 д.е. Срок реализации проекта – 2 года. Последовательность денежных потоков по годам – 200, 200. Норма прибыли альтернативных проектов – 20 %.

Найти уровень инфляции, до которог

Дата добавления: 2021-04-15; просмотров: 105; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!