Анализ состава и структуры имущества и источников его формирования

Финансовое состояние предприятия и его устойчивость в значительной степени зависит от того, каким имуществом располагает предприятие, в какие активы вложен капитал и какой доход они приносят.

Капитал – это средства, которыми располагает предприятие для осуществления своей деятельности с целью получения прибыли.

Формируется капитал предприятия как за счет собственных средств (внутренних), так и за счет заемных (внешних) источников.

Собственный капитал – это уставный капитал, накопленный капитал (резервный и добавленный капиталы, фонд накопления, нераспределенная прибыль).

Заемный капитал – это кредиты банков и финансовых компаний, займы, кредиторская задолженность, лизинг, коммерческие бумаги и др. Он подразделяется на долгосрочный (более года) и краткосрочный (до года).

Кредиторская задолженность – денежные средства, временно привлеченные предприятием в порядке кредита, ТМЦ или услуг и подлежащие возврату соответствующим юридическим и физическим лицам.

Используется капитал на приобретение и аренду основных средств, нематериальных активов, строительство объектов производственного и непроизводственного назначения, закупку сырья, материалов, топлива, энергии, оплату труда работников предприятия, уплату налогов, процентов за кредиты, дивидендов и т. д., т. е. он может быть вложен в долгосрочные активы и оборотные (текущие) активы. Долгосрочные активы создаются за счет собственного капитала и долгосрочных кредитов банка и займов. Текущие затраты финансируются за счет собственного и заемного капитала.

|

|

|

Помимо основных, каждая организация обязательно должна иметь оборотные средства, или оборотный капитал [61].

Оборотный капитал – это финансовые ресурсы, вложенные в объекты, использование которых осуществляется предприятием либо в рамках одного воспроизводственного цикла, либо в рамках относительно короткого календарного периода времени (как правило, не более одного года). С целью сохранения полноты описания их движения и изменения форм в течение производственного цикла в состав групп оборотных средств при их классификации включаются также денежные средства.

Денежные средства включают в себя как реальные деньги, находящиеся в кассе предприятия, так и денежные средства, имеющиеся на его расчетном счете в банке. К этой группе оборотных средств относится также дебиторская задолженность.

Дебиторская задолженность – сумма, причитающаяся к возврату на расчетный счет предприятия от юридических или физических лиц в итоге их взаимоотношений. Дебиторская задолженность возникает при взаимных расчетах между предприятиям и заказчиками за оказываемые им услуги.

|

|

|

От того, как размещен капитал, в каких сферах и видах деятельности он используется, во многом зависит эффективность работы предприятия и его финансовое положение. Поэтому, анализ источников формирования и размещения капитала имеет очень большое значение при изучении исходных условий функционирования предприятия и оценке его финансовой устойчивости. Сведения о размещении капитала, имеющегося в распоряжении предприятия, содержаться в активе баланса (Приложение Б, табл. № 2.1)

Таблица № 2.1 Активы баланса ООО "Нейтромикс Украина"

| Показатели | На начало 2008 года | На конец 2008 года | Абс. отклонение | Структура, % | ||

| На нач. 2008 года | На кон. 008 года | Отклонение | ||||

| 1.Стоимость имущества, всего тыс. грн. | 1 088 | 1 062 | - 26 | 100 | 100 | - |

| 2.Внеоборотные активы, тыс. грн | 179 | 166 | - 13 | 16,45 | 15,63 | - 0,82 |

| 3.Оборотные активы, тыс. грн | 909 | 896 | - 13 | 83,55 | 84,37 | 0,82 |

| 3.1. Запасы и затраты, тыс. грн. | 261 | 246 | - 15 | 23,99 | 23,16 | - 0,89 |

| в % к оборотным активам | 28,71 | 27,46 | - 1,25 | - | - | - |

| 3.2.Дебиторская задолженность, тыс. грн. | 533 | 490 | - 43 | 48,99 | 46,14 | - 2,85 |

| в % к оборотным активам | 58,64 | 54,68 | - 3,96 | - | - | - |

| 3.3.Денежные средства и краткосрочные вложения, тыс. грн. | 104 | 150 | 46 | 9,56 | 14,13 | 4,57 |

| в % к оборотным активам | 11,44 | 16,74 | 5,3 | - | - | - |

|

|

|

Из таблицы № 2.1 видно, что за 2008 год структура активов ООО "Нейтромикс Украина" незначительно изменилась: доля основного капитала (внеоборотных активов) по отношению к имуществу уменьшилась на 13 000 грн., т.е. на 0,82 %, а доля оборотного капитала увеличилась на 13 000 грн., т.е. на 0,82 %, за счет уменьшения дебиторской задолженности на 43 000 грн. или 2,85 % и увеличения денежных средств у предприятия на 46 000 грн или 4,57 %. Рост денежных средств на конец года увеличился на 44,23 %. Доля запасов сырья, материалов и другой продукции предприятия по отношению к имуществу уменьшилась на 15 000 грн. или на 0,89 %. По отношению к оборотным активам доля запасов сырья, материалов и другой продукции предприятия на начало 2008 года составило 28,71 %, а на конец года составляет 27,46 % всех оборотных активов. Это говорит о том, что доля запасов сырья, материалов и другой продукции на конец 2008 года сократилась на 1,25 %, что свидетельствует о рациональном использовании этих средств. Доля дебиторской задолженности по отношению к оборотным активам на начало 2008 года составила 58,64 %, а на конец 2008 года составляет 54,68 % всех оборотных активов. Это свидетельствует о том, что доля дебиторской задолженности уменьшилась на конец 2008 года на 3,96 %, что является положительной тенденцией расчетов заказчиков с предприятием. Доля денежных средств по отношению к оборотным активам на начало 2008 года составило 11,64 %, а на конец 2008 года составляет 16, 74 % всех оборотных активов. Это свидетельствует о том, что доля денежных средств увеличилась на конец 2008 года на 5,3 %, т.е. на счету у предприятия появляются средства, которые могут погасить часть кредиторской задолженности.

|

|

|

Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены. По степени принадлежности используемый капитал подразделяется на собственный (раздел III пассива) и заемный (разделы IV и V пассива). По продолжительности использования различают капитал долгосрочный постоянный (перманентный) (III и IV разделы пассива) и краткосрочный (V раздел пассива).

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Он является основой самостоятельности и независимости предприятий.

Если средства предприятия созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым, так как с капиталами краткосрочного использования необходима постоянная оперативная работа, направленная на контроль за своевременным возвратом их и на привлечение в оборот на непродолжительное время других капиталов. Следовательно, от того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение предприятия (табл. № 2.2)

Таблица № 2.2 Пассивы баланса ООО "Нейтромикс Украина"

| Показатели | На начало 2008 года | На конец 2008 года | Абсолютное отклонение | Темп роста | Структура, % | ||

| На начало 2008 года | На конец 2008 года | Отклонение | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1.Стоимость имущества, всего тыс. грн. | 1 088 | 1 062 | - 26 | - | 100 | 100 | - |

| 2.Собственный капитал, тыс. грн. | 630 | 663 | 33 | 105,24 | 57,9 | 62,43 | 4,53 |

| 3.Собственные оборотные средства, тыс. грн. | 451 | 497 | 46 | 110,2 | 41,45 | 46,8 | 5,35 |

| в % к собственному капиталу | 71,59 | 60,18 | - 11,41 | - | - | - | - |

| 4.Заемный капитал, тыс. грн. | 458 | 399 | - 59 | - | 42,1 | 37,57 | - 4,53 |

| 4.1Кредиторская задолженность, тыс. грн. | 458 | 399 | - 59 | - | 42,1 | 37,57 | - 4,53 |

| в % к заемному капиталу | 100 | 100 | - | - | - | - | - |

| 4.1.1.Поставщики и подрядчики, тыс. грн. | 151 | 97 | - 54 | - | 13,88 | 9,13 | - 4,75 |

| в % к заемному капиталу | 32,97 | 24,31 | - 8,66 | - | - | - | - |

| 4.1.2.Задолженность перед персоналом, тыс. грн. | 148 | 157 | 9 | 106,08 | 13,6 | 14,78 | 1,18 |

| в % к заемному капиталу | 32,31 | 39,35 | 7,04 | - | - | - | - |

| 4.1.3.Задолженность перед государственными внебюджетными фондами | 17 | 18 | 1 | 105,9 | 1,56 | 1,7 | 0,14 |

| в % к заемному капиталу | 3,71 | 4,51 | 0,8 | - | - | - | - |

| 4.1.4.Задолженность по налогам и сборам | 75 | 79 | 4 | 105,33 | 6,9 | 7,44 | 0,54 |

| в % к заемному капиталу | 16,37 | 19,8 | 3,43 | - | - | - | - |

| 4.1.5.Прочие кредиторы | 67 | 48 | - 19 | - | 6,16 | 4,52 | - 1,64 |

| в % к заемному капиталу | 14,63 | 12,03 | - 2,6 | - | - | - | - |

Из таблицы № 2.2 видно, что за 2008 год структура пассивов ООО "Нейтромикс Украина" изменилась. Собственные оборотные средства увеличились на 46 000 грн. или на 5,35 % за счет получения прибыли от произведенной и реализованной продукции. Собственные оборотные средства по отношению к собственному капиталу увеличились на конец 2008 года на 11,41 %. Стоимость имущества обеспечена за счет собственного и заемного капитала, за счет кредиторской задолженности. Структура пассива характеризуется тем, что удельный вес собственного капитала на начало 2008 года составляет 630 000 грн или 57,9 %, а на конец 2008 года имеет тенденцию к увеличению на 33 000 грн., что составило 663 000 грн. или 62,42 %. Собственный капитал на конец 2008 года увеличился на 4,53 %, а заемный капитал, который полностью обеспечен за счет кредиторской задолженности, уменьшился на 59 000 грн. или 4,53 % за счет погашения части кредиторской задолженности, в частности погашения задолженности перед поставщиками в размере 54 000 грн. или 4,75 %. По отношению к заемному капиталу задолженность перед поставщиками уменьшилась на 8,66 %. Задолженность перед персоналом увеличилась на 9 000 грн. или на 1,18 %. По отношению к заемному капиталу задолженность перед персоналом увеличилась на 7,04 %. Задолженность перед государственными внебюджетными фондами увеличилась на 1 000 грн. или на 0,14 %. По отношению к заемному капиталу задолженность перед государственными внебюджетными фондами увеличилась на 0,8 %. Задолженность по налогам и сборам увеличилась на 4 000 грн. или на 0,54 %. По отношению к заемному капиталу задолженность по налогам и сборам увеличилась на 3,43 %. Задолженность перед другими кредиторами уменьшилась на 19 000 грн. или на 1,64 %. По отношению к заемному капиталу задолженность перед другими кредиторами уменьшилась на 2,6 %. На предприятии наблюдается снижение заемного капитала, что можно характеризовать как положительную тенденцию в структуре пассива.

2.3 Оценка ликвидности и платежеспособности предприятия ООО "Нейтромикс Украина"

Одним из показателей, характеризующим финансовое положение предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше ликвидность.

Ликвидность баланса – это возможность предприятия обратить активы в наличность и погасить свои платежные обязательства [60].

Анализ ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам: расчеты с работниками по оплате труда, с поставщиками за полученные товарно-материальные ценности и оказанные услуги, с банками по ссудам и т.п.. Ликвидность баланса определяется, как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения ее обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности в сравнении с пассивами сгруппированных по строкам их погашения и расположенные в порядке возрастания сроков (табл. № 2.3).

Таблица № 2.3 Структура размещения баланса

| Актив | Пассив | Норматив |

| А 1 – наиболее ликвидные активы, к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения: А 1 = стр. 250 + стр. 260 | П 1 – наиболее срочные обязательства: кредиторская задолженность: П 1 = стр. 620; | А 1 ≥ П 1 |

| А 2 – быстро реализуемые активы: дебиторская задолженность, платежи по которым ожидаются в течение 12 месяцев: А 2 = стр. 240 | П 2 – краткосрочные пассивы – краткосрочные заемные средства расчеты по дивидендам: П 2 = стр. 610 + стр. 660 | А 2 ≥ П 2 |

| А 3 – медленно реализуемые активы, включающие запасы, НДС, дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, и прочие оборотные активы: А 3 = стр. 210 + стр. 220 + стр. 270 | П 3 – долгосрочные пассивы: долгосрочные кредиты и займы, а также доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей: П 3 = стр. 640 + стр. 650 + стр. 590 | А 3 ≥ П 3 |

| А 4 – труднореализуемые активы: внеоборотные активы А 4 = стр. 190 | П 4 – постоянные пассивы: устойчивые статьи (капитал, резервы). Если есть убытки, то они вычитаются: П 4 = стр. 490. | А 4 ≤ П 4 |

В зависимости от степени ликвидности, т. е. от скорости превращения в денежные средства активы предприятия подразделяются на группы (табл. № 2.4).

Таблица № 2.4 Группировка активов по степени ликвидности ООО "Нейтромикс Украина"

| Вид актива | Начало года | Конец года | Отклонение |

| Краткосрочные финансовые вложения, тыс. грн. | - | - | - |

| Денежные средства, тыс. грн. | 104 | 150 | 46 |

| Итого по группе А 1: | 104 | 150 | 46 |

| Дебиторская задолженность (платежи по которым ожидаются в течение 12 месяцев после отчетной даты), тыс. грн. | 533 | 490 | - 43 |

| Итого по группе А 2: | 533 | 490 | - 43 |

| Запасы, тыс. грн. | 261 | 246 | - 15 |

| НДС по приобретенным ценностям, тыс. грн. | 11 | 10 | - 1 |

| Прочие оборотные активы, тыс. грн. | - | - | - |

| Итого по группе А 3: | 272 | 256 | - 16 |

| Итого по разделу внеоборотные активы (нематериальные активы + основные средства), тыс. грн. | 179 | 166 | - 13 |

| Итого по группе А 4: | 179 | 166 | - 13 |

Пассивы баланса группируются по степени срочности их оплаты (табл. № 2.5).

Таблица № 2.5 Группировка пассивов по степени срочности оплаты ООО "Нейтромикс Украина"

| Вид пассивов | Начало 2008года | Конец 2008 года | Отклонение |

| Кредиторская задолженность, тыс. грн. | 458 | 399 | - 59 |

| Итого по группе П 1: | 458 | 399 | - 59 |

| Займы и кредиты, тыс. грн. | - | - | - |

| Прочие краткосрочные обязательства, тыс. грн. | - | - | - |

| Итого по группе П 2: | - | - | - |

| Доходы будущих периодов, тыс. грн. | - | - | - |

| Резервы предстоящих расходов, тыс. грн. | |||

| Итого по разделу долгосрочные обязательства, тыс. грн. | - | - | - |

| Итого по группе П 3: | - | - | - |

| Итого по разделу капитал и резервы (уставной капитал + добавочный капитал + нераспределенная прибыль), тыс. грн. | 630 | 663 | 33 |

| Итого по группе П 4: | 630 | 663 | 33 |

Баланс считается абсолютно ликвидным если имеет следующие отношения: А 1 ≥ П 1 А 2 ≥ П 2 А 3 ≥ П 3 А 4 ≤ П 4 (табл. № 2.6).

Таблица № 2.6 Анализ ликвидности баланса ООО "Нейтромикс Украина", тыс. грн.

| Актив | Начало года | Конец года | Пассив | Начало года | Конец года | Платежеспособный (+ ; -) | |

| Начало отчетного периода | Конец отчетного периода | ||||||

| А 1 А 2 А 3 А 4 | 104 533 272 179 | 150 490 256 166 | П 1 П 2 П 3 П 4 | 458 0 0 630 | 399 0 0 663 | - 354 533 272 - 451 | - 249 490 256 - 497 |

| Баланс | 1 088 | 1 062 | Баланс | 1 088 | 1 062 | - | - |

Баланс не является абсолютно ликвидным, имеет место недостаток средств для полного погашения наиболее срочных обязательств, т. е. не хватает денежных средств для полного погашения кредиторской задолженности. К концу года наблюдается тенденция к увеличению денежных средств у предприятия, это говорит о наметившейся положительной тенденции в части большего покрытия краткосрочных обязательств, что в свою очередь свидетельствует о низком уровне платежеспособности предприятия.

Для более точной оценки платежеспособности необходимо провести анализ коэффициентов платежеспособности.

Для оценки ликвидности и платежеспособности в краткосрочной перспективе рассчитываем следующие показатели: коэффициент абсолютной ликвидности, коэффициент критической ликвидности и коэффициент текущей ликвидности.

1. Коэффициент абсолютной ликвидности Кал характеризует способность предприятия погасить свои краткосрочные обязательства за счет наиболее ликвидных активов и краткосрочных финансовых вложений. Он показывает, какая часть краткосрочных заемных обязательств может быть погашена немедленно.

На начало отчетного периода

Калн = 104 000 / 458 000 = 0,227

На конец отчетного периода

Калк = 150 000 / 399 000 = 0,376

2. Коэффициент критической ликвидности Ккл характеризует прогнозируемые платежные возможности при условии своевременного расчета с дебиторами, характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности. Рассчитывается как отношение оборотных активов за минусом товарно-материальных запасов. Таким образом, величина ликвидных средств в числителе отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами:

На начало отчетного периода

Кклн = (533 000 + 104 000) / 458 000 = 1,39

На конец отчетного периода

Кклк = (490 000 + 150 000) / 399 000 = 1,6

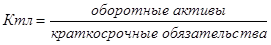

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов) Ктл

Ктл характеризует платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи при необходимости прочих элементов материальных оборотных средств. Показывает сколько гривен в оборотных активах приходиться на один грн текущих обязательств и характеризует ожидаемую оплатность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств, т.е. достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение периода. Рассчитывается как отношение стоимости всех оборотных (мобильных) средств предприятия к величине краткосрочных обязательств

На начало отчетного периода

Ктлн = (909 000 + 11 000) / 458 000 = 2,0

На конец отчетного периода

Ктлк = (896 000 + 10 000) / 399 000 = 2,27

Таблица № 2.7 Анализ платежеспособности ООО "Нейтромикс Украина"

| Показатель | На начало 2008 года | На конец 2008 года | Норматив |

| 1. К – абсолютной ликвидности | 0,227 | 0,376 | ≥0,2 – 0,7 |

| 2. К – критической ликвидности | 1,39 | 1,6 | ≥0,7 – 0,8 |

| 3. К – текущей ликвидности | 2,0 | 2,27 | ≥1 – 2 |

Коэффициент текущей ликвидности находится в пределах нормы и на начало 2008 года он составил 2 %, а к концу 2008 года показатель его увеличивается на 0,27 % (табл. № 2.7) Это свидетельствует о повышении уровня погашения краткосрочных обязательств, при условии привлечения оборотных средств предприятия.

Коэффициент абсолютной ликвидности находится в пределах нормы, что свидетельствует об имеющейся денежной наличности для погашения части краткосрочных обязательств немедленно.

Коэффициент критической ликвидности имеет значение значительно выше нормативного. В данном случае можно сказать, что предприятие располагает достаточным объемом свободных ресурсов, формируемых за счет собственных источников, что рассматривается как высшая степень обеспеченности предприятия ликвидными ресурсами.

По вышеизложенным фактам можно сделать вывод о достаточном уровне платежеспособности предприятия.

Данные показатели представляют интерес не только для руководства предприятия, но и для внешних субъектов анализа: коэффициент абсолютной ликвидности представляет интерес для поставщиков сырья и материалов, коэффициент критической ликвидности – для банков, коэффициент текущей ликвидности – для инвесторов.

2.4 Оценка финансовой устойчивости предприятия ООО "Нейтромикс Украина"

Результаты анализа финансовой устойчивости предприятия ООО "Нейтромикс Украина" удобнее всего представить в виде сводной таблицы (табл. № 2.8).

Из данных представленных в таблице № 8 можно увидеть, что ни один показатель не соответствует рекомендуемому. Коэффициенты инвестирования и финансирования соответствуют значению – 0, это свидетельствует о том, что, предприятие в своей деятельности обходится без сторонних средств.

Таблица № 2.8 Анализ показателей финансовой устойчивости ООО "Нейтромикс Украина" за 2007 – 2008 годы

| Показатели | Источник информации | На начало 2008 | На конец 2008 | Рекомендуемые показатели |

| 1. Коэффициент финансовой независимости | IV раздел пассива баланса / валюта баланса | 0,42 (458/1 088) | 0,375 (399/1 062) | >0.5 |

| 2. Коэффициент финансовой устойчивости | (IV раздел пассива баланса + V раздел пассива баланса) / валюта баланса | 0,42 (458 / 1088) | 0,37 (399/ 1062) | >0.5 |

| 3. Коэффициент инвестирования | IV раздел пассива баланса / I раздел актива баланса | 2,55 (458 / 179) | 2,4 (399 / 166) | >1 |

| 4. Коэффициент финансирования | IV раздел пассива баланса / заемные средства | 1 (458 / 458) | 1 (399 / 399) | >1 |

| 5. Коэффициент мобильности | (IV раздел пассива баланса - I раздел актива баланса) / II раздел актива баланса | 0,3 (458 - 179) / 909 | 0,26 (399 - 166) / 896 | 0,2 - 0,5 |

| 6. Соотношение дебиторской и кредиторской задолженностей | ДЗ/КЗ | 1,16 (533 / 458) | 1,23 (490 / 399) | 1:1 |

Кроме того необходимо отметить, что коэффициент финансовой устойчивости на начало года не отвечал представленным критерием характеризующим предприятие, как финансово устойчивое и составлял 0,42. Кроме этого, на конец 2008 года данный коэффициент значительно снизился и составил 0,37.

В целом ООО "Нейтромикс Украина" можно охарактеризовать как финансово-неустойчивое.

2.5 Оценка деловой активности ООО "Нейтромикс Украина"

Для целей оценки управления деятельностью предприятия наука и практика выработали специальные инструменты, называемые экономическими показателями.

Эффективность хозяйственной деятельности измеряется одним из двух способов, отражающих результативность работы предприятия относительно либо величины авансированных ресурсов, либо величины их потребления (затрат) в процессе производства. Эти показатели характеризуют степень деловой активности предприятия:

(А) Эффективность авансированных ресурсов = Продукция / Авансированные ресурсы

(Б) Эффективность потребленных ресурсов = Продукция / Потребленные ресурсы (затраты)

Соотношение между динамикой продукции и динамикой ресурсов (затрат) определяет характер экономического роста. Экономический рост производства может быть достигнут как экстенсивным, так и интенсивным способом. Превышение темпов роста продукции над темпами роста ресурсов или затрат свидетельствует о преимущественно интенсивном экономическом росте [60].

Для оценки эффективности хозяйственной деятельности также используются показатели рентабельности — прибыльности или доходности его капитала, ресурсов или продукции.

1) Показатель оборачиваемости активов.

Коа = Выручка / Среднегодовая стоимость активов

Коа(2007) = 20 892 / 1 037,5 = 20,1369

Коа(2008) = 25 339,5 / 1 075 = 23,5716

2) Показатель рентабельности деятельности предприятия.

Кос = Выручка / Среднегодовая сумма собственного капитала

Кос(2007) = 20 892 / 530,5 =39,3817

Кос(2008) = 25 339,5 / 646,5 = 39,1949

3) Коэффициент общей оборачиваемости активов за расчетный период.

Код = (Среднегодовая сумма дебиторской задолженности / Выручка) * Д (дни в периоде)

Код(2007) = (408,5 / 20 892) * 365 = 7,1368

Код(2008) = (511,5 / 25 339,5) * 365 = 7,3678

Результаты расчетов оформим в таблицу № 2.9.

4) Рассчитаем оборачиваемость запасов. Чем выше оборачиваемость запасов компании, тем более эффективным является производство и тем меньше потребность в оборотном капитале для его организации.

Данный показатель рассчитывается, также, как среднее число дней, в течение которого запасы находятся на складе.

Коз = Средн. запасы / Себестоимость проданных товаров * 365

где, Себестоимость проданных товаров – годовой объем затрат на производство;

Средн. запасы – среднегодовое значение запасов (определяется как сумма на начало и на конец года, деленная пополам)

Коз(2007) =[(104 000 + 104 000) / 2] / 20 170 тыс. грн. /365 = 2 дня

Коз(2008) = [(104 000 + 150000) /2] 24 538,5 тыс. грн. * 365 = 2 дня

5) Коэффициент оборачиваемости кредиторской задолженности (Кок) – финансовый показатель, рассчитываемый как отношение себестоимости проданных товаров к среднегодовой величине кредиторской задолженности.

Кок = Средн. кредит. задолжен / Себестоимость проданных товаров * 365

где, Средн. кредит. задолжен. – среднегодовое значение кредиторской задолженности (сумма на начало и на конец года, деленная пополам)

Кок(2007) = 20 170 тыс. грн. / [(450 000 + 458 000) / 2] = 44,2

Кок(2008) = 24 538,5 тыс. грн. / [(458 000 + 399 000) / 2] = 52.

Чем выше данный показатель, тем быстрее компания рассчитывается со своими поставщиками. Снижение оборачиваемости может означать как проблемы с оплатой счетов, так и более эффективную организацию взаимоотношений с поставщиками, обеспечивающую более выгодный, отложенный график платежей и использующую кредиторскую задолженность как источник получения дешевых финансовых ресурсов.

Таблица № 2.9 Показатели деловой активности ООО «Нейтромикс Украина» за 2007 – 2008 годы

| Показатели | 2007 год | 2008 год | Отклонение абсолютное | Отклонение относительное |

| Оборачиваемость средств, % | 20,1369 | 23,5716 | 3,4353 | 85,429 |

| Рентабельность предприятия, % | 39,3817 | 39,1949 | - 0,1868 | - |

| Общая оборачиваемость активов, дней | 7,1368 | 7,3678 | 0,231 | 96,865 |

| Оборачиваемость запасов, дней | 2 | 2 | - | - |

| Коэффициент оборачиваемости кредиторской задолженности | 44,2 | 52 | -7,8 | 15,8 |

В 2008 году произошло значительное увеличение оборачиваемости средств. Так, в 2008 году оборачиваемость средств увеличилась на 3,4353 % и составила 23,5716 %. В свою очередь показатель как рентабельность предприятия незначительно уменьшился на 0,1868 %.

Это определено снижением кредиторской задолженности в 2008 году.

Общая оборачиваемость активов снизилась на 0,231 %, в целом, такое снижение обусловлено снижением финансовой устойчивости предприятия.

2.6 Анализ рентабельности предприятия ООО "Нейтромикс Украина"

Рентабельность – это относительный показатель эффективности производства, характеризующий уровень отдачи затрат и степень использования ресурсов, т.е. показатель уровня доходности бизнеса. Рентабельность – это отношение прибыли (чистая прибыль) к затраченным средствам, или к выручке от реализации, или к активам предприятия.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность производственной и коммерческой деятельности. Они более полно отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или потребленными ресурсами [72].

Рентабельность производственной деятельности (окупаемость затрат) – Rз исчисляется путем отношения прибыли от реализации (Прп) или чистой прибыли от основной деятельности (ЧП) к сумме затрат по реализованной или произведенной продукции (З):

или

или

Рентабельность показывает, сколько предприятие имеет прибыли с каждого гривны, затраченного на производство и реализацию продукции.

Уровень рентабельности производственной деятельности (окупаемость затрат), исчисленный в целом по предприятию, зависит от основных факторов: изменение структуры реализованной продукции, ее себестоимости и средних цен реализации.

Рентабельность продаж (оборота) – Rоб рассчитывается делением прибыли от реализации продукции, работ, услуг или чистой прибыли на сумму полученной выручки (В). Характеризует эффективность производственно-коммерческой деятельности: сколько прибыли имеет предприятие с гривны продаж.

или

или

Рентабельность (доходность) капитала – Rк исчисляется отношением балансовой или чистой прибыли к среднегодовой стоимости всего инвестиционного капитала (∑К) или отдельных его слагаемых: собственного, заемного, основного, оборотного капитала и т.д.:

или

или

В процессе анализа необходимо изучить динамику показателей рентабельности табл. № 2.10, а также использовать Отчет о прибылях и убытках (Приложение А).

Таблица № 2.10 Анализ показателей рентабельности ООО "Нейтромикс Украина" за 2007 –2008 годы

| Показатели | 2007 год | 2008 год | Изменение |

| 1 | 2 | 3 | 4 |

| 1.Выручка от реализации, тыс. грн. | 20 892 | 25 339,5 | 4 447,5 |

| 2.Себестоимость продукции, тыс. грн. | 20 170 | 24 538,5 | 4 368,5 |

| 3.Прибыль от продаж, тыс. грн. | 722 | 766 | 44 |

| 4.Прибыль до налогообложения, тыс. грн. | 527 | 570 | 43 |

| 5.Чистая прибыль, тыс. грн. | 400 | 433 | 33 |

| 6.Среднегодовая стоимость собственного капитала, тыс. грн.* | 530,5 | 646,5 | 116 |

| 7.Среднегодовая стоимость основных средств, тыс. грн.* | 180 | 160 | - 20 |

| 8.Среднегодовая стоимость материальных оборотных средств, тыс. грн.* | 174 | 253,5 | 79,5 |

| 9.Среднегодовая стоимость активов, тыс. грн.* | 196,5 | 172,5 | - 24 |

| 10.Коэффициент рентабельности продукции (стр. 3 / стр. 1) | 0,03455 | 0,03022 | - 0,00433 |

| 11.Коэффициент рентабельности собственного капитала (стр. 5 / стр. 6) | 0,754 | 0,6698 | - 0,0842 |

| 12.Коэффициент рентабельности реализации (стр. 5 / стр. 1) | 0,192 | 0,171 | - 0,021 |

| 13.Коэффициент рентабельности активов (вложений) (стр.4 / стр. 9) | 2,6819 | 3,3043 | 0,6224 |

| 14.Коэффициент оборачиваемости (стр. 1 / стр. 9) | 106,3206 | 146,8956 | 40,575 |

| 15.Коэффициент финансовой зависимости (стр. 9 / стр. 6) | 0,3704 | 0,2668 | - 0,1036 |

| 16.Коэффициент рентабельности продаж (стр. 4 / стр. 1) | 0,0252 | 0,0225 | - 0,0027 |

| 17.Коэффициент фондоемкости (стр. 7 / стр. 1) | 0,0086 | 0,0063 | - 0,0023 |

| 18.Коэффициент общей рентабельности (стр. 4 / (стр. 7 + стр. 8)) | 1,4887 | 1,3785 | - 0,1102 |

* Среднегодовая стоимость рассчитывается путем сложения указанных данных (собственный капитал, основные средства и т.д.) на начало и конец периода и деления суммы на два.

В 2008 году, в сравнении с 2007 годом, прибыль ООО "Нейтромикс Украина" до налогообложения увеличилась на 43 тыс. грн., при этом за данный период чистая прибыль увеличилась на 33 тыс. грн. Непропорциональное увеличение прибыли говорит об увеличении налогового бремени и увеличении издержек предприятия.

Среднегодовая стоимость собственного капитала увеличилась на 116 тыс. грн., на этом показателе сказалось, прежде всего, увеличение запасов. Увеличение нагрузки на оставшиеся основные средства также повлияли на среднегодовую стоимость активов. В 2008 году это увеличение составило 24 тыс. грн. Увеличение показателя среднегодовой стоимости собственного капитала закономерно привело к тому, что на 12 тыс. грн. увеличился показатель среднегодовой стоимости основных средств.

Отрицательным признаком можно назвать снижение показателя финансовой зависимости, которое произошло в 2008 г., данный показатель составил 0,2668, это свидетельствует о зависимости от кредитов и займов.

Также в 2008 году увеличился коэффициент оборачиваемости, в сравнении с 2007 годом этот коэффициент увеличился на 40,575 тыс. грн.

Показатель рентабельности продаж показывает размер прибыли, приходящийся на единицу реализованной продукции.

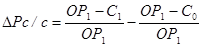

На уровень рентабельности продукции, исчисленной как отношение прибыли от продаж к выручке от реализации, влияют изменение цены на продукцию и изменение себестоимости продукции. Методом факторного анализа определяется влияние этих факторов на изменение рентабельности продукции.

Рассчитаем влияние факторов на уровень рентабельности продукции:

влияние изменение выручки от продаж:

где ΔРц – изменение рентабельности под влиянием изменения цен на продукцию;

ОР0 и ОР1 – выручка от реализации продукции отчетного и предыдущего года;

С0 и С1 – себестоимость продукции отчетного и предыдущего года.

влияние изменения себестоимости:

где ΔРс/с – изменение рентабельности под влиянием изменения себестоимости продукции.

Баланс влияния факторов:

0,1694 + 0,1121 = 0,2815

Расчеты показали, что рост рентабельности продукции был обусловлен ростом суммы выручки. Рост себестоимости увеличил уровень рентабельности продукции на 0,1121.

Рост суммы выручки увеличил рентабельность продукции на 0,0573 т.е. больше, чем рост себестоимости.

2.7 Диагностика банкротства предприятия ООО "Нейтромикс Украина"

Наиболее распространенными в практике прогнозирования возможного банкротства являются предложенные американским профессором Э. Альтманом Z - модели.

Простейшей из них является двухфакторная модель. Для нее выбираются два показателя, от которых, по мнению Э. Альтмана, зависит вероятность банкротства. В их числе коэффициент текущей ликвидности (К тл ) и коэффициент финансовой зависимости (удельный вес заемных средств в пассивах) (К Фз ). В результате статистического анализа западной практики были установлены весовые коэффициенты, характеризующие значимость каждого из этих факторов.

Данная модель выражается зависимостью:

Z = -0,3877 – 1,0736K ТЛ + 0,0579K ФЗ ,

если Z > 0,3, то вероятность банкротства велика;

если –0,3 < Z < 0,3, то вероятность банкротства средняя;

если Z < - 0,3, то вероятность банкротства мала;

если Z = 0, то вероятность банкротства равна 0,5.

Существуют также многофакторные модели Э. Альтмана. В 1968 году на основе пяти показателей, от которых в наибольшей степени зависит вероятность банкротства, и их весовых коэффициентов была предложения пятифакторная модель прогнозирования:

Z = 1,2K 1 + 1,4K 2 + 3,3K 3 + 0,6K 4 + 1,0K 5 ,

Где, К1 – доля чистого оборотного капитала в активах;

К2 – отношение накопленной прибыли к активам;

К3 – рентабельность активов;

К4 – отношение рыночной стоимости всех обычных и привилегированных акций предприятия к заёмным средствам;

К5 – оборачиваемость активов.

В зависимости от значения «Z-счёта» по определённой шкале производится оценка вероятности наступления банкротства в течение двух лет:

если Z <1 ,81, то вероятность банкротства очень велика;

если 1,81 < Z < 2,675, то вероятность банкротства средняя;

если Z = 2,675, то вероятность банкротства равна 0,5.

если 2,675 < Z < 2,99, то вероятность банкротства невелика;

если Z > 2,99, то вероятность банкротства ничтожна.

Позднее Альтман получил модифицированный вариант своей формулы для компаний, акции которых не котировались на бирже.

В моделях других вышеперечисленных ученых варьируются: выбранные показатели, количество факторов – от четырех у Лиса и Таффлера до шести у О.П. Зайцевой, значения коэффициентов.

Рассматриваемые методики служат целям определения возможности банкротства, и в результате данных диагностических исследований получают прогноз вероятности кризиса.

Практика показывает, что по модели Альтмана прогноз банкротства оправдывается: за год - 90%, 2 года - 70%, 3 года - 50%.

Проведем диагностику банкротства ООО "Нейтромикс Украина" с помощью двухфакторной модели:

Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и кредиторской задолженности.

Формула расчета коэффициента текущей ликвидности выглядит так:

где ОбА - оборотные активы,

КДО - краткосрочные долговые обязательства.

Таким образом,

Ктл = 896/399 =2,24

Коэффициент финансовой зависимости показывает долю заемного капитал в общей валюте баланса.

По состоянию на конец 2008 года данный показатель был равен 399/1062 = 0,37

Таким образом,

Z = -0,3877 – (1,0736*2,24) + (0,0579*0,37) = - 2,4

Применим пятифакторную модель прогнозирования:

Z = 1,2*0,46 + 1,4*0,4 + 3,3*0,3766 + 0,6*0 + 1,0*18,55 = 20,9 ,

Где К1 – доля чистого оборотного капитала в активах = (Оборотные средства — Краткосрочные обязательства)/Активы = (896-399)/1062 = 0,46;

К2 – отношение накопленной прибыли к активам = 433/1062 =0,40;

К3 – рентабельность активов = 400/1062 = 0,3766;

К4 – отношение рыночной стоимости всех обычных и привилегированных акций предприятия к заёмным средствам = 0;

К5 – оборачиваемость активов = Валюта баланса * 365 / строка 010 формы №2 = (1062*365)/20892 = 18,55.

Таким образом, на основании произведенных расчетов разными способами, можно сделать вывод о ничтожно малой вероятности банкротства.

Дата добавления: 2019-07-15; просмотров: 294; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!