Классификация кредитных операций

Типы орг.структур не надо рассматривать и рис. типой структуры уберите.

Нет финансового анализа. Причем в дипломе теория по анализу не нужна, нужны сами данные и выводы.

Исправте ошибку и вас не правильно в одном месте , автор - Лаврушин.

В теории по пассивным операциям про свой банк писать не надо, это будет 3 глава.

Вера Григорьевна

Содержание

Пассивные операции банка и управление ими на примере ОАО «Быстробанк»

Содержание:

Введение

1. Общая экономико-организационная характеристика ОАО «Быстробанка»

1.1 История создания и развития, цели и виды деятельности ОАО «Быстробанка».

1.2 Структура управления и ее развитие

1.3. Анализ финансового состояния банка

2. Пассивные операции банка, их значение и место в банковской деятельности

2.1Понятие и сущность пассивных операций банка. Дискуссионные вопросы.

2.2Виды пассивных операций и их роль в банковской деятельности

2.3. Управление пассивными операциями.

3. Пассивные операцие ОАО «Быстробанк»

3.1.Пассивные операции Быстробанка

3.2.Анализ доходов и расходов по вкладным пассивным операциям

3.3Управление пассивными операциями быстробанка

3.4 Предложение по совершенствованию пассивных операций.

Заключение

Введение

Коммерческий банк — это коммерческое предприятие, которое в условиях рынка строит свои взаимоотношения с партнерами как обычные рыночные, т.е. на основе прибыльности и риска. Однако банк должен всегда соотносить прибыльность с соображениями безопасности и ликвидности. Банк, предоставивший слишком много ссуд или оказывающийся не в состоянии обеспечить ликвидность, необходимую в некоторых непредвиденных ситуациях, может оказаться неплатежеспособным.

|

|

|

Банки - центры, где в основном начинается и завершается деловое партнерство. От четкой грамотной деятельности банков зависит в решающей мере здоровье экономики..

Коммерческие банки – универсальное кредитное учреждение, создаваемое для привлечения и размещения денежных средств на условиях возвратности и платности, а также для осуществления многих других банковских операций.

Коммерческие банки осуществляют активные и пассивные операции. Эти операции подобны двум противоположным сторонам диалектического единства.

Пассивные операции коммерческого банка — это деятельность банка по аккумулированию собственных и привлеченных средств в целях их размещения.

Назначение операций коммерческого банка состоит в следующем:

§ обеспечение ресурсами деятельности банка;

§ формирование дополнительных источников средств для производительного использования в экономике;

|

|

|

§ увеличение доходов физических и юридических лиц, получающих банковские проценты по вкладам;

§ рост собственного капитала банка;

§ создание резервных фондов страхования банковских операций.

Без пассивных операций невозможны активные операции, а без активных операций становятся бессмысленными пассивные. Но все без исключения проводимые банковские операции преследуют одну цель - увеличение доходов и сокращение расходов.

Основные пассивные операции коммерческого банка — депозитные.

Депозитные операции — это срочные и бессрочные вложения клиентов банка. Средства, хранящиеся на счетах до востребования (бессрочные вклады), предназначаются для осуществления текущих платежей — наличными или через банк при помощи чеков, кредитных карточек или аккредитивов. Другой вид депозитных вкладов — срочные вклады (с определенными сроками погашения). По этим вкладам обычно выплачиваются более высокие проценты, зависящие от срока вклада, поскольку банки могут более длительное время распоряжаться средствами вкладчика и имеют возможность реинвестировать их. Чаще всего на срочные счета помещаются средства целевого назначения, например суммы, предназначенные предпринимателем для покупки оборудования через 6 месяцев.

|

|

|

К пассивным операциям относятся и различные сберегательные операции. Сберегательные депозиты служат для накопления средств клиента, о чем клиенту выдается свидетельство (сберегательная книжка).

В настоящее время проблема формирования ресурсов приобрела исключительную актуальность для банков. Современная ситуация характеризуется тем, что резко сузился общегосударственный фонд банковских ресурсов. Поэтому банки в условиях коммерческой самостоятельности и конкуренции много сил и времени уделяет формированию собственного капитала и привлечению ресурсов.

Собственные средства - это уставный фонд и другие фонды банка (которые создаются для обеспечения финансовой устойчивости, коммерческой и хозяйственной деятельности), а также прибыль, полученная банком в текущем году и в прошедшие годы. Для того чтобы эффективно управлять банковской деятельностью, нужно многообразие банковских операций и умение их качественно использовать

1. Характеристика ОАО «Быстробанк»

1.1. История создания и развития, цели и виды деятельности банка

ОАО «Быстробанк» – региональный банк, зарегистрированный на территории Удмуртской республики. Ключевым направлением в работе является розничный бизнес: учреждение делает ставку на услуги кредитования, вклады населении и корпоративных клиентов. Банк также активен на валютном рынке.

|

|

|

История организации берет свое начало в 1992 году, когда был создан ИжЛадабанк.

ОАО «Быстробанк» создан решением собрания акционеров от 21.02.1992г. Дата государственной регистрации в Банке России 02.04.1992 г. Дата внесения записи о первом представлении в соответствии с ФЗ «О государственной регистрации юридических лиц» сведений о юридическом лице в Единый государственный реестр юридических лиц: 15.10.2002 г.

В роли учредителей выступили 18 физических лиц и 21 предприятие, среди которых: «Ладабанк» с 26% акции; фирма «Сапсан» - 7% акций; ЧПК фирма «Соло» с 14% акций; «Удмуртвнештранс» с 9% акций; а также АОЗТ «Урал-БИСИ» и АОЗТ «Урал-Холдинг».

1992-1994 гг. Одним из первых шагов банка стало обретение независимости от тольяттинского «Ладабанка», которое прошло по обоюдному согласию сторон. Постепенно основными акционерами банка стали такие компании как «Удмуртнефть», «Удмуртэнерго», «Ижевскгаз» (1994 год). Была создана сеть филиалов по всем крупнейшим городам Удмуртии, среди которых Глазов, Сарапул, Воткинск, пос. Кез.

ОАО «Быстробанк» по праву может считаться одним из основоположников современной банковской системы Удмуртской Республики. В Удмуртии это был первый самостоятельный банк (до этого имелись лишь филиалы и представительства крупных столичных банков).

В 1994-1996 гг. банк занимает лидирующие позиции на рынке Удмуртской Республики, позиционируя себя как универсальный банк и оказывая широкий спектр услуг, как для юридических, так и физических лиц. «ИжЛадабанк» первый в республике приступил к депозитарному обслуживанию владельцев ценных бумаг, так же первым вышел на торги по клиентским поручениям на Санкт-Петербургской и Московской фондовых биржах. Первым банк познакомил клиентов с системами "Forex" и "Reuters", и с возможностью участия в торгах на Екатеринбургской площадке ММВБ в режиме реального времени.

2000 - 2002 гг. характеризуются новым этапом в развитии банка, происходит смена акционеров, значительно улучшаются финансово-экономические показатели деятельности банка. Банк определяет для себя стратегию розничного банка, специализируясь на обслуживании физических лиц и предприятий малого и среднего бизнеса республики.

До 2006 года банк осуществлял деятельность исключительно на территории Удмуртии. В 2006 году «ИжЛадабанк» первым из республиканских банков начал региональное развитие. Сегодня розничная сеть Банка состоит более чем из 30 офисов, функционирующих на территории Удмуртии, республики Татарстан и Башкортостан, Кировской, Свердловской, Саратовской и Самарской областях, Пермского края и г.Москва.

К 2007 году более 98% акций находились под формальным контролем Владислава Колпакова. Тогда же в число акционеров банка вошли следующие близкие Колпакову лица: Филипп Генс получил 19% акций; Сергей Тихомиров и Михаил Яковлев с такой же долей; Игорь Наумов и Виктор Ярутов, которым досталось по 14% акций; Андрей Мунтян с 5 % акций и председатель правления банка Владислав Колпаков с 4% акций.

Таким образом, на сегодняшний день вышеуказанные лица напрямую или через BSTRB Holding Company Ltd. контролируют более 98% акций банка. С появлением в 2007 году новых владельцев учреждением принята новая политика, направленная на активное расширение сети продаж, и в декабре того же года произошло объединение двух банков (ОАО "ИжЛадабанк" и ОАО «Мобилбанк»).

До 2008 года банк носил название - Инвестиционный кредитный банк «ИжЛадабанк» (открытое акционерное общество). 29 февраля 2008 года начался новый этап в развитии банка. В этот день общее собрание акционеров банка приняло решение об изменении фирменного наименования ОАО «ИжЛадабанк» на ОАО «Быстробанк». Принятое решение в первую очередь было связано со стратегическими планами банка по расширению географии (старое название имело географическую привязку, и не было бы понятно за пределами Удмуртии).

В 2008 году офисы банка открыты в Казани, Уфе, Самаре, Н.Тагиле, Екатеринбурге, Тольятти и др. Руководство предполагает осуществлять свою деятельность на территории, лежащей между Нижним Новгородом и Тюменью, Сыктывкаром и Оренбургом.

Сеть подразделений ОАО «Быстробанка» включает в себя филиал в Москве, 17 офисов в Ижевске, 11 офисов в Кировской области, Пермской области и Татарстане. Средняя численность сотрудников организации составляет 350 человек. До 2002 года банк занимался преимущественно обслуживанием крупных предприятий. На сегодняшний день приоритетным видом деятельности является работа с частными лицами. ОАО «Быстробанк» занимается выпуском собственных банковских карт международной системы «MasterCard»: на сегодняшний день выпущено порядка 60 тысяч карт, для обслуживания которых установлено 50 собственных банкоматов.

В 2011 году чистая прибыль ОАО «Быстробанка» составила 37,1 миллиона рублей, в 2010 году аналогичный показатель равнялся 22 миллионам рублей.

В Июле 2012 года международное рейтинговое агентство Fitch Ratings присвоило ОАО «Быстробанк» долгосрочные рейтинги в иностранной и национальной валюте на уровне «B-», и национальный долгосрочный рейтинг - «BB -(rus)».

За 20 лет работы банк завоевал доверие более 200 000 клиентов, прочно заняв одну из лидирующих позиций в этом сегменте на рынке банковских услуг Удмуртии. В настоящее время в банке открыто 42 тыс. срочных вкладов физических лиц, более 200 тысяч текущих счетов физических лиц и более 6 тыс. счетов юридических лиц. Выпущено более 90 тыс. пластиковых карт. Банк является членом международной платежной системы VISA и MasterCard.

Основным направлением в деятельности «БыстроБанка» является кредитование физических и юридических лиц, кроме того, банк активно занимается привлечением денежных средств во вклады. В широкий спектр услуг банка денежные переводы, обмен валюты, платежи, обслуживание пластиковых карт, расчетно-кассовое обслуживание, лизинг и многое другое. В настоящее время банк нацелен на дальнейшее расширение филиальной сети и совершенствование своих продуктов и качества обслуживания клиентов.

Основные направления деятельности банка:

Открытие и ведение счетов юридических и физических лиц в рублях и иностранной валюте

Расчетно-кассовое обслуживание юридических и физических лиц

Привлечение денежных средств юридических и физических лиц во вклады до востребования и на определенный срок

Кредитование юридических и физических лиц

Операции с векселями

Отдельные виды банковских операций с наличной иностранной валютой

Осуществление функций агента валютного контроля

Выдача наличных по банковским картам "Золотая корона", "MasterCard", "VISA"

Проведение расчетных операций с использованием системы электронных платежей Банк-Клиент

Эмиссия банковских карт международной платежной системы "MasterCard"

Переводы денежных средств по поручению физических лиц без открытия банковских счетов

Переводы денежных средств физических лиц по системе Western Union, Contact, Migom

К целям деятельности можно отнести:

- стремление к доходу;

- стремление к имущественному состоянию;

- стремление к благосостоянию;

- стремление к увеличению оборота ("доли рынка");

- стремление к снижению расходов;

- завоевание имиджа.

К видам деятельности ОАО «Быстробанк» можно отнести:

- оказание услуг частным лицам. При желании они могут поместить средства в банке под процент. Вклады застрахованы государством, поэтому не стоит опасаться. По депозитам существуют бонусы и надбавки. В офисах организации, либо в банкоматах можно оплатить коммунальные услуги, телефон, кабельное телевидение, интернет. Клиенты могут воспользоваться возможностью и осуществить денежные переводы, как в рублях, так и в любой другой валюте на территории России и за рубежом. Возможно подключение к Интернет-офису. Благодаря этому можно управлять личным счётом через систему интернет. Клиент может приобрести пластиковую карточку и использовать её для пополнения счёта, снятия наличных, во время оплаты в магазине. Компания ОАО «Быстробанк» предоставляет своим клиентам кредиты на потребительские цели. О произошедших событиях в жизни банка клиент может узнать благодаря работе службы оповещений.

- оказание услуг организациям. Организация совершает расчётно-кассовые операции. Юридическое лицо может управлять личным счётом через интернет, размещать денежные средства в виде векселя, депозита. Очень удобно использование клиентами зарплатного проекта, когда определённая сумма денег перечисляется на счета физическим лицам, которые через пластиковую карту могут снять свои деньги. Компания ОАО «Быстробанк» предлагает организациям банковские гарантии в виде: тендерной гарантии, гарантия возврата кредита, исполнение платёжных и контрактных обязательств. ОАО «Быстробанк» предлагает юридическим лицам различного рода кредиты, лизинг.

Для удобства своих клиентов компания ОАО «Быстробанк» создала свой сайт, который находится по адресу: bystrobank.ru. Здесь можно ознакомиться с направлением деятельности компании, узнать более подробную информацию относительно предоставляемых услуг, как для частных, так и для юридических лиц. Также заинтересованное лицо может ознакомиться с акциями и рекламными компаниями, которые проводит банк.

Основной вид деятельности:

· аккумуляция и мобилизация денежного капитала;

· посредничество в кредите;

· проведение расчетов и платежей в хозяйстве;

· создание платежных средств;

· организация выпуска и размещения ценных бумаг;

· консультационное обслуживание клиентов.

Дополнительные виды экономической деятельности:

операции инкассирования дебиторской задолженности (получение денег по поручению клиентов на основании различных денежных документов);

переводные операции;

торгово-комиссионные (торгово-посреднические) операции:

покупка и продажа для клиентов ценных бумаг, драгоценных металлов и камней;

лизинговые операции;

факторинговые операции (покупка банком счетов-фактур поставщика на отгруженную продукцию и получение права требования платежа с покупателя продукции);

форфейтинговые операции (покупка банком долга, выраженного в ценной бумаге, и получение права требовать удовлетворение у должника по этой ценной бумаге);

операции доверительного управления;

услуги депозитного хранения (предоставление клиентам в аренду специальных помещений или сейфов для хранения документов и ценностей)

консультационные услуги:

общего характера (разъяснения);

специальные (информационные, аналитические, юридические, аудиторские);

образовательные услуги;

управленческие услуги.

1.2. Структура управления банком

У всех достаточно серьезных коммерческих банков существует проблема расширения сферы деятельности, которую необходимо решать, в том числе путем создания разного вида удаленных подразделений.

Причина появления любого вида нового направления деятельности, а значит и подразделения банка или применяемой технологии состоит в том, что в определенный момент принимается решение расширить спектр услуг, предоставляемых банком. Это делается с целью привлечь новую клиентуру либо углубить связь с уже имеющейся, в конечном счете, с целью увеличения прибыли. В условиях рынка лишь постоянное движение, маневр и экспансия обеспечивают любому предприятию, и банку в том числе, возможность выжить. Успех и процветание возможны лишь при удачном выборе направления маневра. При этом следует помнить о том, что любые новые начинания сопровождаются и новыми рисками, поэтому в обязательном порядке необходимо предусмотреть механизмы снижения рисков (но полной гарантии отсутствия рисков никто никогда не даст).

Сегодня многие банки активно развивают свою филиальную сеть.

Одновременно филиалами проводится мониторинг региональных рынков и оперативное распространение информации о продуктах и услугах, предоставляемых головным банком. Создание в регионах России развитого рынка банковских услуг путем подобного приближения банка к иногородним клиентам способствует расширению его клиентуры, а следовательно, и его ресурсной базы.

1. Сущность дочерних банков, филиалов и представительств коммерческого банка

В настоящее время коммерческие банки могут иметь следующие подразделения, расположенные вне головного офиса:

-- пункты обмена валюты;

-- операционные кассы вне кассового узла банка;

-- дополнительные офисы;

-- филиалы;

-- представительства.

Структура управления — институциональное образование, в рамках которого обеспечивается целостность транзакций.[1] Могут применять к понятию Структура управления организацией, фирмой, предприятием или любым другим юридическим лицом.

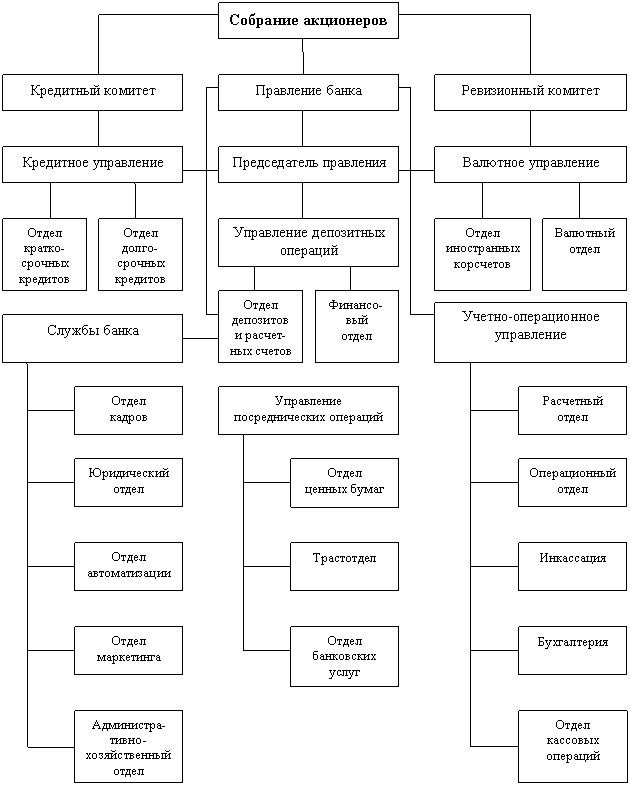

Организационная структура управления - это состав (специализация), взаимосвязь и соподчиненность самостоятельных управленческих подразделений и отдельных должностей, выполняющих функции управления, показана на (Рис. 1).

Организационная структура управления ОАО «Быстробанк» (рис. 1)

Совет банка является органом управления коммерческого банка и осуществляет общее руководство Основные функции подразделений коммерческого банка

деятельностью банка в период между собраниями учредителей.

Непосредственным исполнительным органом КБ является правление банка, возглавляемое председателем правления, его заместителем. В состав правления КБ входят руководители основных его структурных подразделений.

Управление делами КБ – «штаб», регулирующий и контролирующий прохождение всех документов, их исполнение. Оно организует непосредственное исполнение решений руководящих органов КБ, подготовку, доведение и контроль исполненных приказов и распоряжений. Иногда в состав управления делами включают секретариат, канцелярию, отдел кадров и др.

Управление по правовым вопросам обеспечивает использование правовых средств для укрепления финансового положения КБ, осуществляет защиту прав и интересов КБ во взаимоотношениях с органами государственной власти и управления, клиентами, другими юридическими и физическими лицами, оказывает правовую помощь совету и правлению КБ.

Управление кредитования обеспечивает всю кредитную деятельность КБ, органически связано с другими подразделениями КБ – управлением по правовым вопросам, управлением бухгалтерского учета и др.

Фондовый центр обеспечивает получение прибыли от операций с ценными бумагами, недвижимостью, драгоценными металлами, камнями. Реализует интересы КБ на рынке ценных бумаг и валютном рынке.

Бухгалтерия осуществляет бухгалтерский учет, в котором непрерывно отражаются все операции КБ в денежной форме. При этом используются бухгалтерский баланс, документация, счета. По результатам бухгалтерского учета бухгалтерия оставляет финансовую отчетность, характеризующую состояние средств и финансовой деятельности КБ за определенный период, включающую баланс, отчет о прибылях и убытках, отчет о движении денежных средств.

Операционное управление (ОПЕРУ) КБ осуществляет комплексное расчетно-кассовое обслуживание клиентов, расчетные, кредитные, кассовые и иные денежные операции. ОПЕРУ осуществляет ежедневное составление бухгалтерской отчетности на основании данных первичных документов, электронных бухгалтерских записей и представление ее в установленном порядке в соответствующие подразделения КБ. ОПЕРУ оформляет открытие расчетных, текущих и иных счетов клиентов, начисление процентов на счетах.

Управление денежного обращения осуществляет: ежедневную сверку валютной и рублевой кассы в целом по всем подразделениям КБ и ежедневную их выверку; ежедневный прием заявок от подразделений на подкрепление операционных касс; фиксацию и учет оборотов по каждой кассе за каждый день, оформление кассовых документов по филиалам; учет данных сверхлимитных остатков касс филиалов КБ; оформление документов по банкоматам, а также другие операции по реализации денежного обращения в банке.

Депозитарий обеспечивает прием и хранение ценностей, в том числе обеспечивающих кредиты.

Комплекс мероприятий по обеспечению безопасности финансово-коммерческой деятельности, надежного функционирования подразделений КБ и его филиалов осуществляется управлением безопасности КБ.

Коммерческое управление Правление банка управления персоналом

Департамент маркетинга Департамент технологического обеспечения

Аппарат президента банка Департамент финансов.

Управленческая структура ОАО "Быстробанка" максимально приближена в данный момент к программно-целевому виду, к стратегическому управлению.

Целью текущей рыночной стратегии деятельности ОАО "Быстробанка" является захват значительной доли рынка розничных банковских услуг, стать одним из ведущих игроков на этом рынке, позиционируя себя в качестве кредитной организации, предоставляющей полный спектр банковских услуг. Основными задачами на текущем этапе реализации рыночной стратегии являются:

- экспансия на рынке розничных банковских услуг УР и других регионов с занятием возможно большего сегмента рынка;

- увеличение количества и разнообразия предоставляемых Банком розничных операций на занятом сегменте рынка;

- повышение качества и уровня обслуживания клиентов Банка в условиях острой конкуренции;

- создание и вывод на рынок розничных банковских услуг связанных банковских продуктов;

- оптимизация клиентской базы Банка, отказ от работы с недобросовестными клиентами;

- минимизация рисков текущей деятельности;

- повышение рентабельности осуществляемых банковских операций и как следствие увеличение прибыли Банка.

Достижение намеченной стратегической цели в 2007 году осуществлялось согласно “Стратегии развития 2007-2009", утвержденной Советом директоров Банка. Решение стратегических задач осуществлялось посредством предоставления следующих основных услуг:

- привлечение частных вкладов, по ставкам, на уровне выше среднерыночных;

- предоставление ипотечных кредитов, под процентные ставки, на уровне выше среднерыночных, на условиях залога приобретаемого жилья;

- предоставление потребительских кредитов на приобретение товаров длительного пользования, под процентные ставки, на уровне выше среднерыночных, на условиях залога приобретаемого имущества;

- кредитование на прочие потребительские цели под залог ликвидного имущества.

Правильный выбор стратегии развития, взвешенная политика и успешная работа всего коллектива позволили ОАО "ИжЛадабанк" сохранить в 2007 году лидирующее положение среди самостоятельных банков УР. [выписка из годового отчета 2007г. ОАО "ИжЛадабанк"]

1.3. Анализ финансового состояния банка

| Наименование активов | Остаток 01,01,2011 | Остаток 01,01,2010 | % прирост |

| 1 | 2 | 3 | 4 |

| Кредиты, депозиты и прочие ср-ва ЦБ РФ | 0 | 0 | 0 |

| Ср- ва кредитных организаций | 822309 | 1146636 | -28,29 |

| Ср-ва клиентов ( не кредитных организаций) | 9032725 | 6642522 | 35,98 |

| Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | 0 | 121704 | -100,0 |

| Выпущенные долговые обязательства | 1110 | 440780 | -99,75 |

| Прочие обязательства | 75146 | 138901 | -45,9 |

| Резервы на возможные потери по условным обязательствам кредитного хар-ра. Прочим возможным потерям и операциям с резидентами | 5599 | 325 | 1622,77 |

| Всего обязательств | 9936889 | 8490868 |

При анализе данной таблицы можно сделать следующие выводы. Пассивы быстробанка 2011 г. По сравнению с 2010 на отчетный период изменились следующим Образом:

- банк меньше занимал средств в в других кредитных организациях (324327 т. руб.), что означает достаточность своих пассивов;

- заметно увеличились привлеченные средства клиентов не кредитных организаций (2390203 т. руб.), что говорит о правильной политики банка по привлечению денежных средств населения, а значит увеличению возможностей для большего кредитования и получения прибыли;

- полностью выплачены обязательства оцениваемые по справедливой стоимости (121704 т. руб.), пассив банка уменьшился.

- значительно уменьшились долговые обязательства (439670 т. руб.), были выкуплены акции?

- так же уменьшились прочие обязательства (63755 т. руб.);

- средства в пассивах банка увеличились за счет увеличения резервов на возможные потери по операциям с резидентами (5274 т. руб.), значит увеличились риски связанные с кредитованием резидентов банка, следовательно банку стоит улучшить кредитную политику.

Но в общем пассивы «быстробанка» увеличились на 1446021 т. руб., что благоприятно скажется на дальнейшем развитии данного банка, так как увеличивается возможность получения прибыли от большего кредитования.

Проведение эффективного анализа финансового состояния банка предполагает выполнение ряда условий. Ключевыми условиями являются достоверность и точность информации, используемой при анализе, а также его своевременность и завершенность. Отсутствие достоверных данных ведет к недооценке проблем банков, что может иметь опасные последствия для развития ситуации.

- анализ достаточности капитала;

| Номер строки | Наименование статьи | Данные за отчетный период(2011) | Данные за соответствующий период прошлого года (2010) | Соотношение 2010/2011 т. руб. |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Процентные доходы, всего, в том числе: | 1101386 | 1035545 | 65841 |

| 1.1 | От размещения средств в кредитных организациях | 13743 | 15973 | -2230 |

| 1.2 | От ссуд, предоставленных клиентам, не являющимся кредитными организациями | 1031638 | 960210 | 71388 |

| 1.3 | От оказания услуг по финансовой аренде (лизингу) | 0 | 0 | |

| 1.4 | От вложений в ценные бумаги | 56005 | 59362 | -3357 |

| 2 | Процентные расходы, всего, в том числе: | 464144 | 622832 | -158688 |

| 2.1 | По привлеченным средствам кредитных организаций | 39641 | 44971 | -5330 |

| 2.2 | По привлеченным средствам клиентов, не являющихся кредитыми организациями | 418473 | 576081 | -157608 |

| 2.3 | По выпущенным долговым обязательствам | 6030 | 1780 | 4250 |

| 3 | Чистые процентные доходы (отрицательная процентная маржа) | 637242 | 412713 | 224529 |

| 4 | Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам, размещенным на корреспондентских счетах, а также начисленным процентным доходам, всего, в том числе: | -341759 | -158056 | -183703 |

| 4.1 | Изменение резерва на возможные потери по начисленным процентным доходам | -21539 | -21507 | -32 |

| 5 | Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возмож-ные потери | 295483 | 254657 | 40826 |

| 6 | Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток | -11463 | -13367 | 1904 |

| 7 | Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи | 0 | 0 | |

| 8 | Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения | 0 | 0 | |

| 9 | Чистые доходы от операций с иностранной валютой | 66654 | -393 | 66261 |

| 10 | Чистые доходы от переоценки иностранной валюты | -45699 | 2548 | -43151 |

| 11 | Доходы от участия в капитале других юридических лиц | 1 | 0 | |

| 12 | Комиссионные доходы | 98534 | 49947 | 48587 |

| 13 | Комиссионные расходы | 10343 | 7309 | 3034 |

| 14 | Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи | 0 | 0 | |

| 15 | Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения | 0 | 0 | |

| 16 | Изменение резерва по прочим потерям | -20491 | -4008 | -16483 |

| 17 | Прочие операционные доходы | 15904 | 3073 | 12831 |

| 18 | Чистые доходы (расходы) | 388580 | 285148 | 103432 |

| 19 | Операционные расходы | 342320 | 252839 | 89481 |

| 20 | Прибыль (убыток) до налогообложения | 46260 | 32309 | 13951 |

| 21 | Начисленные (уплаченные) налоги | 21837 | 19055 | 2782 |

| 22 | Прибыль (убыток) после налогообложения | 24423 | 13254 | 11169 |

| 23 | Выплаты из прибыли после налогообложения, всего, в том числе: | 0 | 0 | |

| 23.1 | Распределение между акционерами (участниками) в виде дивидендов | 0 | 0 | |

| 23.2 | Отчисления на формирование и пополнение резервного фонда | 0 | 0 | |

| 24 | Неиспользованная прибыль (убыток) за отчетный период | 24423 | 13254 | 11169 |

Проведем анализ о прибыли и убытках быстробанка за 2010-2011 годы. У данного банка увеличилась неиспользованная прибыль, это означает что банк может увеличить собственные средства, а значит в бедующем при правильной политике банка возможна большая прибыльность. Рассмотрим за счет чего увеличились доходы данного банка. Комиссионные доходы превысили комиссионные расходы. Это означает, что банк проводит больше банковских операций соответственно увеличилась количество клиентуры с которой при выполнении оказания услуг взимается комиссия. Доходы значительно увеличились в связи с привлечением большего количества вкладчиков в основном физ. Лиц. Банк выгодно проводил операции с иностранной валютой. За данный период банк хотя и создал больший резерв на возможные потери чем уменьшил свой пассив но чистые доходы после создания резерва увеличились. Значит кредитная политика банка усовершенствуется. Значительно увеличились доходы от ссуд предоставляемых клиентам (физ лицам) что означает хорошую работу маркетологов которые правильно используют рекламу для привлечения вкладчиков. А известно что львиную долю пассивов банка составляют депозиты.

Анализируя таблицу можно так же увидеть что сократились общие расходы банка, что так же привело к прибыльности данной организации, так как уменьшилась сумма кредитования у других кредитных организаций. Соответственно уменьшился выплачиваемый процент за ссуду. В связи с переоценкой с иностранной волюты банк уменьшил по ней расходы.

В челом и общем можно говорить о благополучном состоянии быстробанка о его прибыльности, рентабельности и ликвидности.

2 Пассивные операции банка, их значение и место в банковской деятельности

Операции коммерческих банков, которые продолжают играть роль "рабочих лошадок" в современной банковской системе, можно разделить на три основные группы: пассивные (привлечение средств), активные (размещение средств) и комиссионно-посреднические и доверительные. Ресурсы банков складываются из собственных, привлеченных и эмитированных средств. Собственные средства (акционерный и резервный капитал и нераспределенная прибыль) составляют около 10% ресурсов современного банка. Основная их часть — привлеченные в форме депозитов средства. Под депозитами понимаются как срочные, так и бессрочные (счета до востребования) вклады клиентов банка. Вклады до востребования предназначены в основном для текущих расчетов, срочные вклады вносятся на более длительные сроки. Банк может располагать этими вкладами продолжительное время, увеличив свои доходы от процентов за счет кредитов, выданных под эти вклады.

В активных операциях банков основная доля приходится на кредитные операции и операции с ценными бумагами. Выдавая ссуды своим клиентам, коммерческие банки увеличивают денежное предложение, и наоборот, возврат этих ссуд сокращает денежную массу в обращении. Основные банковские операции:

К банковским операциям относятся:

§ привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

§ размещение указанных в п. 1 ч. I настоящей статьи привлеченных средств от своего имени и за свой счет;

§ открытие и ведение банковских счетов физических и юридических лиц;

§ осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

§ инкассация денежных средств, векселей, платежных и расчетных документов, кассовое обслуживание физических и юридических лиц;

§ купля-продажа иностранной валюты в наличной и безналичной формах;

§ привлечение во вклады и размещение драгоценных металлов;

§ выдача банковских гарантий;

§ осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Активные операции банков — это операции по выдаче (размещению) различного рода кредитов. Наиболее часто встречающимся видом кредита, выдаваемого банками, является краткосрочная ссуда экономическим агентам, обычно для финансирования покупки товарно-материальных ценностей. Эта ссуда может выдаваться под реальное обеспечение или без него, но в любом случае для ее получения необходимо наличие отчетных финансовых документов, характеризующих финансовое положение заемщика, с тем чтобы банк мог в любой момент оценить вероятность своевременного погашения ссуды. Активные операции коммерческого банка — это операции по размещению привлеченных и собственных средств коммерческого банка в целях получения дохода и создания условий для проведения банковских операций.

Активные операции коммерческого банка — это прежде всего кредитныеоперации, инвестиционные операции, операции по формированию имущества банка, расчетно-кассовые операции, комиссионно-посреднические (факторинг, лизинг, форфэтинг и пр.). Все кредитные операции можно сгруппировать следующим образом

Классификация кредитных операций

Активные операции банков — это операции по выдаче (размещению) различного рода кредитов. Наиболее часто встречающимся видом кредита, выдаваемого банками, является краткосрочная ссуда экономическим агентам, обычно для финансирования покупки товарно-материальных ценностей. Эта ссуда может выдаваться под реальное обеспечение или без него, но в любом случае для ее получения необходимо наличие отчетных финансовых документов, характеризующих финансовое положение заемщика, с тем чтобы банк мог в любой момент оценить вероятность своевременного погашения ссуды.

§

Пассивные операции - это операции, связанные с мобилизацией ресурсов банка. В результате проведения пассивных операций коммерческие банки получают необходимые средства для финансирования активных операций. Окончательные результаты этих операций отражаются в пассиве баланса банка, где выступают как источники формирования его ресурсов.

Ресурсы коммерческих банков состоят из собственных и привлечённых средств. В чем заключаются пассивные операции коммерческих банков? Прежде всего, конечно, в составлении собственного капитала, который дает первые оборотные средства. Но не в собственном капитале лежит сила банка. Как бы ни был значителен собственный капитал, банк не может им удовольствоваться, деятельность его в таком случае была бы узко ограничена и такое предприятие не было бы банком. Самую значительную часть своих оборотных средств банк получает извне, привлекая чужие капиталы. Первой и главной операцией в этом направлении является прием вкладов — сбор разрозненных крупиц народного достояния, рассеянных по всей стране, свободных и находящихся в бездействии капиталов и сбережений. Банк разыскивает капиталистов, располагающих свободными средствами, и получает от них эти капиталы на известных условиях, уплачивая им за время пользования их средствами определенное вознаграждение.

Собственные средства банка включают:

1. Уставный (акционерный) капитал;

2. Резервный, страховой и другие фонды банка, созданные за счёт прибыли;

3. Нераспределённую в течение года часть прибыли коммерческого банка.

2.1 Понятие и сущность пассивных операций банка. Дискуссионные вопросы.

Под пассивными операциями понимаются такие операции банков, в результате которых происходит формирование ресурсов банков.

Ресурсы коммерческих банков формируются за счет собственных, привлеченных и эмитированных средств.

Пассивные операции играют важную роль в деятельности коммерческих банков. Именно с их помощью банки приобретают кредитные ресурсы на рынке.

По мнению Лаврушина О.И. существует четыре формы пассивных операций коммерческих банков: [8 с.213]

1. первичная эмиссия ценных бумаг коммерческого банка.

2. отчисления от прибыли банка на формирование или увеличение фондов.

3. получение кредитов от других юридических лиц.

4. депозитные операции.

По мнению Коробовой Г.Г. так же существует четыре формы пассивных операций коммерческих банков[5 c.175].

1. Взносы в уставный фонт (продажа паев и акций первым владельцам);

2. Отчисления от прибыли банка на формирование и увеличение фондов;

3. Депозитные операции (средства привлеченные от клиентов);

4. Внедепозитные операции.

В силу этого вопроса организации и технологии пассивных операций коммерческих банков являются в настоящее время наиболее актуальными. Проблемам осуществления пассивных операций коммерческих банков посвящено множество научных работ и монографий известных российских и зарубежных ученых экономистов: 3.С. Канценеленбаума, 3.П. Евзлина, Л.А. Эльяссона, М.М. Агаркова, Г.Ф. Шершеневича, Ю. Вайденгаммера, Л.А. Рафаловича, М.Ф. Шимановского, С. Кленовича, И.И. Кауфмана, А.Э. Вормса, А. Фиске, В.Т. Судейкина, А. Бишофа, Я.Е. Рубинштейна, М.С. Саниева, Э.А. Баринова, Э. Долана, Э. Роде, Э. Рида, И.С. Гуревича, О.С. Иоффе, Г.А. Ухтуева, Е.А. Флейшиц и др.

Все вышеизложенное, а также тот факт, что современное состояние и перспективы развития банковского обслуживания физических и юридических лиц не было предметом специального исследования экономистов в нашей стране, в настоящей дипломной работе я решила придерживотся мнения Лаврушина.

Пассивные операции коммерческих банков.

Операции, связанные с формированием ресурсов банков, относятся к пассивным.

Ресурсы коммерческих банков формируются за счет собственных, привлеченных и эмитированных средств.

К собственным средствам (или собственному капиталу банка) относятся акционерный, резервный капитал и нераспределенная прибыль.

1) Акционерный капитал (или уставный фонд банка) создается путем выпуска и размещения акций. Как правило, банки по мере развития своей деятельности и расширения операций последовательно осуществляют новые выпуски акций.

Условия работы на финансовом рынке требуют от коммерческих банков постоянного наращивания уставного фонда (уставного капитала). На это же направлена политика Центрального банка России. При определении необходимого размера капитала банка следует в первую очередь учитывать минимально допустимый размер его капитала и нормативы, установленные регулирующими органами, при расчете которых используется величина собственных средств (капитала) банка. Один из таких нормативов, определяемый как отношение капитала банка к сумме его рисковых активов, является основополагающим нормативом достаточности капитала не только для российской банковской практики, но и во всём мире. В Федеральном законе “О Центральном банке Российской Федерации (Банке России)” приведён перечень других нормативов, связанных с размером капитала банка, которые могут устанавливаться Банком России для кредитных организаций в целях обеспечения их финансовой устойчивости.

Следовательно, для того чтоб банк имел возможность совершать все возможные для банков операции, ему необходимо наращивать свой капитал. Дело в том, что банки, капитал которых менее 5 млн. евро не имеют возможности совершать такие операции как:

- проводить банковские операции за пределами Российской Федерации

- осуществлять операции по привлечению и размещению драгоценных металлов

- открывать филиалы и создавать дочерние организации за рубежом

- принимать участие в капитале кредитных организаций на сумму, превышающую 25% капитала этих кредитных организаций.

2) Резервный капитал или резервный фонд банков образуется за счет отчислений от прибыли и предназначен для покрытия непредвиденных убытков и потерь от падения курсов ценных бумаг.

3) Нераспределенная прибыль – часть прибыли, остающаяся после выплаты дивидендов и отчислений в резервный фонд.

Собственные средства имеют важное значение для деятельности коммерческих банков.

Снижение доли собственного капитала иногда приводит к банкротству банков В периоды экономических или банковских кризисов недостаточно продуманная политика в области пассивов и их размещения приводит к банковским крахам.

Собственный капитал (собственные средства) коммерческого банка выполняет несколько важных функций в ежедневной деятельности и для обеспечения долгосрочной жизнеспособности банка:

1. служит для защиты от банкротства (деньги на черный день), компенсируя текущие потери до решения возникающих проблем.

2. обеспечивает средства, необходимые для создания, организации и функционирования банка до привлечения достаточного количества депозитов. Новому банку нужны средства еще до его открытия.

3. поддерживает доверие клиентов к банку и убеждает кредиторов в его финансовой силе. Собственный капитал должен быть достаточно велик для обеспечения уверенности заёмщиков в том, что банк способен удовлетворить их потребности в кредитах, даже если экономика переживает спад.

4. обеспечивает средства для организационного роста, предоставления новых услуг, выполнения новых программ и закупки оборудования. В период роста банк нуждается в дополнительном капитале для поддержки и защиты от риска, связанного с предоставлением новых услуг и развитием банка (в том числе созданием филиалов).

5. служит основой для установления регулирующими органами нормативов, определяющих контролируемые показатели его деятельности.

Привлеченные средства составляют основную часть ресурсов коммерческих банков. Привлеченные средства выступают в следующих формах:

1) Срочные депозиты (срочные вклады)– это вклады, вносимые клиентами банка на определенный срок, по ним уплачиваются повышенные проценты. При этом процентные ставки зависят от размера и срока вклада. Срочные вклады наиболее выгодны для банков, так как увеличивают его ликвидность. Одним из видов срочных вкладов являются депозитные сертификаты, рассчитанные на точно зафиксированное и довольно длительное время привлечения средств

Группа срочных депозитов обычно классифицируется по срокам:

1. депозиты со сроком до 3 месяцев;

2. депозиты со сроком от 3 до 6 месяцев;

3. депозиты со сроком от 9 месяцев до года;

4. депозиты со сроком более года;

5. депозитные сертификаты.

2) Депозиты (вклады) до востребования представляют собой средства, которые могут быть востребованы в любой момент. По вкладам до востребования выплачивается довольно низкий процент. В некоторых странах начисление процентов по вкладам до востребования вообще запрещено. Депозиты до востребования предназначены в первую очередь для осуществления текущих расчетов.

К депозитам до востребования относятся корреспондентские счета банков, открытые с целью осуществления расчетов и платежей в одностороннем порядке или по поручению друг друга. Корсчета, открытые в другом банке, называются ностро-счетами, наоборот корреспондентские счета, открытые банками - корреспондентами в данном банке называются лоро-счета.

Нау-счета - депозитные счета, на которые можно выписывать расчетные тратты. Основной принцип заключается в сочетании ликвидности с получением дохода. Счета открываются только частным лицам и бесприбыльным организациям. От владельца не требуется хранение минимального остатка.

Депозиты до востребования дают возможность владельцам получать наличные деньги по первому требованию и осуществлять платежи с помощью выписки чека. Главным достоинством этих счетов является их высокая ликвидность, возможность их непосредственного использования в качестве средства платежа.

Депозиты до востребования классифицируются в зависимости от характера и принадлежности средств, хранящихся на счетах:

- средства на расчетных, текущих счетах предприятий, организаций, учреждений;

- средства на специальных счетах по хранению различных (по своему целевому экономическому назначению) фондов;

- собственные средства предприятий, предназначенные для капитальных вложений и хранящиеся на отдельных счетах;

- средства в расчетах;

- кредитовые остатки средств на корреспондентских счетах по расчетам с другими банками;

- средства местных бюджетов;

- средства на счетах по доходам местных бюджетов;

- кредитовые остатки средств на счетах иностранных банков-корреспондентов.

3) Сберегательные вклады населения играют важную роль в ресурсах банков, в частности вклады целевого назначения. Они вносятся и изымаются в полной сумме или частично и удостоверяются выдачей сберегательной книжки. Банки принимают целевые вклады, выплата которых приурочена к периоду отпусков, дням рождений, практикуются также «новогодние вклады» – течение года банк принимает небольшие вклады на празднование Нового года, а в конце года банк выдает деньги вкладчикам, желающие же могут продолжить накопление денег до следующего нового года. Эти вклады пользуются большой популярностью у рядовых граждан в экономически развитых странах.

Сберегательные вклады населения делятся на:

- срочные,

- срочные с дополнительными взносами,

- выигрышные,

- денежно-вещевые выигрышные,

- молодежно-премиальные,

- условные,

- на предъявителя,

- текущие счета,

- до востребования,

- сберегательные сертификаты,

- пластиковые карточки.

Сберегательный банк РФ и другие коммерческие банки в целях привлечения средств населения в последние годы резко увеличили число операций с вкладами населения.

4) Межбанковские кредиты, т.е. ссуды, получаемые у других банков, являются важным источником банковских ресурсов. В России они получили значительное развитие.

Рынок межбанковских кредитов делится на три сегмента:

- трёхмесячные кредиты

- одно-двухмесячные кредиты

- ссуды на срок от одного дня до одного месяца

Не все банки могут быть участниками аукционов на этом рынке. Такое право имеют банки:

1. работающие не менее года;

2. выполняющие все экономические нормативы;

3. своевременно перечисляющие средства в резерв;

4. не допускающие нарушений представления отчётности;

5. имеющие на корреспондентском счёте в ЦБ РФ средства и не допускающие дебетового сальдо по этому счёту;

6. не имеющие просроченной задолженности по кредитам ЦБ РФ .

Каждый банк может приобрести не более 25% кредитов, выставленных на аукцион, на котором действует принцип - в первую очередь удовлетворяются заявки с максимальной процентной ставкой, затем с более низкой и так далее до исчерпания суммы кредита, установленной для данного аукциона.

Межбанковские кредиты удобны тем, что они поступают в распоряжение банка заёмщика практически немедленно и не требуют резервного обеспечения, поскольку не являются вкладами. Значение рынка межбанковских кредитов состоит в том, что, перераспределяя избыточные для некоторых банков ресурсы, этот рынок повышает эффективность использования кредитных ресурсов банковской системой в целом. Кроме того, наличие развитого рынка межбанковских кредитов позволяет меньшие средства держать в оперативных резервах банков для поддержания их ликвидности.

На рынке преобладают краткосрочные межбанковские кредиты, в том числе так называемые «короткие деньги» (кредиты, выдаваемые от одного дня до двух недель).

Коммерческие банки, как отмечалось выше, получают кредиты и у Центрального Банка в форме переучета и перезалога векселей, в порядке рефинансирования и в форме ломбардных кредитов.

5) Контокоррент – единый счет, посредством которого производятся все расчетные и кредитные операции между клиентом и банком. В отдельные периоды этот счет является пассивным, в другие – активным: при наличии у клиента средств этот счет является пассивным, при их отсутствии, когда клиент все же выставляет на банк платежное поручение или выписывает чеки, этот счет является активным. Кредит по контокоррентному счету предоставляется под обеспечение коммерческими векселями либо в форме необеспеченных ссуд, т.е. ссуд без всякого обеспечения. Начисление процентов по дебету контокоррентного счета может осуществляться только в пределах кредитного лимита– кредитной линии, которая определяется в договоре между клиентом и банком (договор о кредитной линии и расчетно-кассовом обслуживании).

Эмитированные средства банков. Банки проявляют особую заинтересованность в изыскании таких средств клиентуры, которыми они могли бы пользоваться достаточно длительный период. К таким средствам относятся облигационные займы, банковские векселя и др.

Банки обязались два раза в год по желанию подписчиков производить их погашение. Для этого клиент за неделю до назначенного срока обязан был уведомить банк об изъятии средств.

Банковские векселя получили не менее широкое развитие среди недепозитных источников привлечения ресурсов коммерческими банками России. Банковские векселя – это разновидность финансового векселя, представляющая собой безусловное обязательство банка выплатить векселедержателю по предъявлению векселя, указанную в нём сумму. Для банка использование таких векселей выгодно тем, что мобилизованные с помощью их реализации ресурсы не подлежат обязательному резервированию. Для клиентов же выгода состоит в том, что, получая такой же повышенный процент как за срочные депозиты, они приобретают вексель в качестве дополнительной гарантии возврата средств. Кроме того, вексель при необходимости может быть продан, заложен или учтён в любом банке.

Еще одним видом привлечения средств являются ценные бумаги, которые находятся на балансе банка и продаются с соглашением об обратном их выкупе. Так создаются пассивы банковских ресурсов.

2.2 Виды пассивных операций и их роль в банковской деятельности

Виды банковских пассивов по мнению Лаврушина И. О.

Финансовые ресурсы банка формируются за счет собственных и привлеченных средств.

Собственный капитал банка делится на:

- собственный капитал-брутто;

- собственный капитал-нетто (средства брутто минус сумма иммобилизации).

Средства брутто содержат:

1. Фонды - уставный, резервный, специальный, основных средств, амортизации, экономического стимулирования, страховые резервы коммерческого риска.

2. Собственные средства для финансирования инвестиций.

3. Прибыль.

4. Собственные средства в расчетах.

5. Сумма иммобилизации - капитализированные собственные средства, отвлеченные средства за счет прибыли; собственные средства, вложенные в ценные бумаги; собственные средства, отвлеченные в расчеты; дебиторская задолженность.

Привлеченные средства включают следующие статьи:

1. Срочные депозиты и депозиты до востребования. Депозит (вклад) - это денежные средства, которые их собственник (вкладчик) передает на хранение в банк. Банк начисляет проценты по депозиту. По вкладам до востребования начисляются низкие проценты. Депозиты до востребования предназначены для осуществления текущих расчетов владельца счета в разных формах - наличными деньгами, чеками, переводом.

Срочные вклады помещаются в банк на определенный срок (не менее одного месяца), по ним начисляются более высокие проценты.

Наиболее распространенной формой срочных вкладов среди физических лиц являются сберегательные вклады. Вкладчику выдается сберегательная книжка.

2. Выпуск срочных ценных бумаг - облигаций, векселей, сертификатов. Облигация - эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигации могут быть предъявительскими, именными, свободно обращающимися или с ограниченным кругом обращения.

Вексель представляет собой ценную бумагу, удостоверяющую безусловное денежное обязательство векселедателя уплатить при наступлении срока определенную сумму денег владельцу векселя.

Депозитный сертификат - это документ, являющийся обязательством банка по выплате размещенных в нем депозитов и начисленных по ним процентов. Выдается, как правило, юридическим лицам. Право требования по депозиту может быть передано его владельцем другому лицу.

Сберегательный сертификат - это документ, являющийся обязательством банка по выплате размещенных в нем сберегательных вкладов и начисленных по ним процентов. Выдается физическим лицам.

3. Кредит ЦБ. Централизованный кредит предоставляется на какие-то цели, например, инвестиции. Размер платы за такие кредитные ресурсы определяется учетной ставкой ЦБ.

4. Межбанковские кредиты. В основном банки получают заемные ресурсы от других коммерческих банков. Обычно это кредиты краткосрочные.

5. Средства в расчетах - расчеты банка с др. организациями, привлеченные средства по факторинговым операциям, межфилиальные обороты, средства на корреспондентских счетах.

По всем привлеченным средствам банк несет расходы, так как начисляет проценты.

2.3. Управление пассивными операциями.

Управление пассивными операциями представляет собой важное звено в системе управления банковскими операциями, в системе всего банковского менеджмента. Исторически пассивные операции играли первичную роль по отношению к активам, так как для осуществления активных операций необходимым условием является достаточность ресурсов.

Управление пассивными операциями банка производится с использованием различных методов. Анализ ресурсной базы банка начинается с того, что рассчитывается объем каждого вида ресурсов в квартальном разрезе и на конец года, определяются их значимость для банка, а также динамика изменений.

Главная задача в анализе ресурсной базы состоит в определении стабильности ресурсов банка. Для оценки стабильности депозитов банки могут использовать сложные математические процедуры и такие показатели, как средний срок хранения денежных средств, уровень оседания (или оттока ) клиентских средств, а также доля средств на счетах до востребования, которая может быть использована как стабильный ресурс [14,198].

Средний срок хранения денежных средств определяется по формуле:

Сд=Оср:В*Д

Сд -средний срок хранения вклада.

Оср -средний остаток вклада.

В-оборот по выдаче вкладов.

Д-число дней в периоде.

При помощи этого показателя оценивается возможность использования средств на счетах кредитования.

Уровень оседания средств, поступивших во вклады рассчитывается по формуле:

Уо=(Ок-Он):П*100%

Уо - уровень оседания средств во вклады, в процентах;

Ок -остаток вкладов на конец периода;

Он - остаток вкладов на начало периода;

П - поступления во вклады.

Показатель Уо должен быть в идеале максимально большим, его нулевое значение говорит о неподвижном состоянии остатков.

Большинство банков максимально использует в качестве ресурса средства на счетах клиентов с соблюдением допустимого уровня трансформации. Для этого на основании данных о платежном обороте по счетам до востребования определяется объем остатка средств, который может быть использован как стабильный ресурс:

Д=О:К.о

Д - доля средств, хранящаяся в течение определенного, расчетного периода на счетах до востребования, которые могут быть использованы как стабильные ресурсы в течение следующего аналогичного по сроку промежутка времени;

О - средний остаток на счетах за расчетный период;

К.о. - кредитовый оборот по счетам до востребования за расчетный период.

Инструменты управления. Инструментами управления депозитными ресурсами являются :различного рода ограничения (на остаток средств, на срок размещения депозита, на первый или последующие взносы, на суммарные обороты по счету и т.п.), блокировки (остатков или на списание средств),комиссии, плата за обслуживание, а также процентные ставки.

В качестве ограничения на остаток может служить минимальная сумма на счете, на которую начисляются проценты. При наличии у клиента нескольких счетов (например, в разных валютах) возможно установление единого ограничения на остаток по всем счетам в рублевом эквиваленте. Если ограничения на первый взнос и на минимальный остаток средств на счете не совпадают минимальный остаток устанавливается в меньшей сумме, чем первоначальный взнос. Ограничения на суммарный оборот по счету могут быть установлены в виде лимитов на величину разового списания либо на число движений по депозиту. Кроме того, они могут дифференцироваться в зависимости от способа списания (наличного или безналичного) либо от вида платежа (платежи в другой банк или клиенту данного банка).

Ограничения обычно устанавливаются сразу для большого количества счетов на неопределенные сроки, они не всегда связаны с прекращением операций по счетам.

Блокировки в отличие от ограничений относятся к конкретным счетам и устанавливаются на определенное время, Так, при аресте имущества обычно применяется блокировка всех операций по счету, при использовании накопительного счета - блокировка на списание, может применяться блокировка остатков, когда часть средств на расчетном счете используется как срочный депозит без перевода на депозитный счет.

Комиссии, взимаемые банком за расчетное обслуживание, начисляются за проведение каждой операции по счету, при небольшом количестве операций по счету они обычно составляют относительно небольшие суммы, равномерно распределенные во времени.

Плата за обслуживание, которую банки могут взимать с клиентов, обычно включает расходы банка по расчетно-кассовому обслуживанию, но в отличие от комиссии начисляется за период, обычно за месяц, либо квартал.

Начисление процентов на остатки средств на счетах и во вкладах представляет собой один из наиболее действенных инструментов управления пассивами коммерческого банка.

На уровень процентной ставки воздействуют как общие факторы (соотношение спроса и предложения на деньги, цели и направления денежно-кредитной политики Банка России в данный период времени, уровень инфляции), так и частные факторы.

Для банка уровень процента определяется:

- уровнем процента по активным операциям;

- сроком и размером привлекаемого депозита;

- надежностью банка.

На выбор недепозитных источников средств банка влияют такие причины:

- относительная стоимость конкретного источника;

- предельные сроки погашения;

- уровень надежности источника;

- правила и ограничение относительно использования;

- доступность;

- кредитные возможности банка-заемщика - размер капитала, рейтинг, возможности реализации коммерческих бумаг и т.п.

Процесс управления заимствованным средством имеет определенные особенности, исходя из которых менеджеры формируют стратегию управления ресурсами.

1. Гибкость управления: в каждый момент времени можно четко определить, сколько и на какой период необходимо банка позаимствовать средств. Потребность в недепозитных источниках рассчитывается как разность между исходными и входными денежными потоками банка, с учетом как реальных, так и ожидаемых значений.

2. Высокая чувствительность к изменениям рыночной процентной ставки: займы большей частью предоставляются под плавающую ставку или на короткие периоды времени.

3. Краткосрочный характер операций заимствования: самыми популярными являются однодневные займы и с сроками погашения до двух недель.

4. Невозможность применения ценовых методов управления, поскольку ставку по займу устанавливает кредитор.

3 Пассивные операции ОАО «Быстробанк»

3.1 Анализ доходов и расходов по вкладным пассивным операциям

ОАО «Быстробанк»

Привлеченные средства ОАО «Быстробанк» можно разделить на два вида: оплачиваемые ресурсы и неоплачиваемые ресурсы.

Оплачиваемые ресурсы – это привлеченные средства на расчетные, текущие счета и депозиты юридических лиц, во вклады граждан, кредиты, полученные у других банков, привлеченные средства в депозитные и сберегательные сертификаты, векселя банка и прочие.

Неоплачиваемые ресурсы – это средства, привлеченные на расчетные, текущие счета клиентов, по которым, согласно договора на расчетно-кассовое обслуживание, не осуществляется начисление дохода, фонды банка, резервы под обесценение вложений в ценные бумаги и возможные потери по ссудам и прочие.

Привлеченные средства по срокам до востребования, т.е. степени срочности можно подразделить на краткосрочные и долгосрочные. Краткосрочными средствами считаются те, которые привлечены на срок до 1 года, долгосрочные – на срок свыше 1 года.

Собственные средства составляют лишь от 8 до 18% ресурсов современного банка относительно заемных средств. Основной источник привлеченных ресурсов коммерческих банков составляют депозиты (в западных банках их размер достигает 70% всех пассивов). Исходя из этого, анализ проведения пассивных операций ОАО «Быстробанк» будет строиться на тщательном рассмотрении депозитных источников банка (как составляющих основную часть пассивов).

Анализ привлеченных средств банка проводился на основе Сведений об основных экономических показателей ОАО «Быстробанк». Привлеченные ресурсы ОАО «Быстробанк», согласно данным таблицы 3.1, в основном сформированы за счет депозитов физических и юридических лиц.

В структуре депозитов юридических лиц наибольшую долю представляют депозиты до востребования (44,8% в 2009 году, 58,1% в 2010 году, 31,1% в 2011 году). Средства с этих счетов могут быть изъяты, переведены на счет другого лица без каких либо ограничений, в любое время, по первому требованию их владельца. По этой причине банк уплачивает по счетам до востребования минимальные ставки процента. На них оседают временно свободные средства хозяйствующих субъектов и физических лиц

Таблица 3.1. Структура привлеченных ресурсов ОАО «Быстробанк», тыс. руб.

|

Показатели | На 1.01.2009 года | На 1.01. 2010 года | На 1.10.2011 года | |||

| Тыс. руб. | Уд. вес, % | Тыс. руб. | Уд. вес, % | Тыс. руб. | Уд. вес, % | |

| 1. Средства физических лиц: | 632397 | 42,5 | 530283 | 35,4 | 707192 | 57,1 |

| Вклады населения (всего с пластиковыми картами) – в рублях - в инвалюте | 622277 | 41,8 | 527209 484070 43139 | 35,2 | 701929 664133 37796 | 56,6 |

| 1.2.Сберегательные сертификаты | 10421 | 0,7 | 3074 | 0,2 | 5263 | 0,4 |

| 2. Средства юридических лиц | 856003 | 57,5 | 967452 | 64,6 | 531627 | 42,9 |

| 2.1. Остатки на расчетных, текущих, бюджетных счетах (включая корпоративные карты) (депозиты до востребования) | 666938 | 44,8 | 869791 | 58,1 | 385059 | 31,1 |

| 2.2. Срочные депозиты | 83367 | 5,6 | 56819 | 3,8 | 129490 | 10,4 |

| 2.3. Депозитные сертификаты и векселя | 104209 | 7,0 | 34957 | 2,3 | 6935 | 0,6 |

| 3. Прочие | 1489 | 0,1 | 5752 | 0,4 | 10547 | 0,9 |

| Итого привлеченных ресурсов | 1488701 | 100 | 1497603 | 100 | 1239223 | 100 |

На расчетных счетах юридических лиц отражается поступающая в их адрес от контрагентов выручка от реализации товаров, работ, услуг, доходы от внереализационных операций, суммы полученных от банков кредитов, а также расходование этих средств на платежи поставщикам, уплату налогов в бюджеты разного уровня, перечисления в различные внебюджетные фонды, выплаты заработной платы работникам и другое. Остатки средств на расчетных (текущих) счетах юридических лиц являются подвижными, что заставляет банк для сохранения своей ликвидности постоянно держать на достаточном уровне свои высоколиквидные активы (денежные средства в кассе банка и на корреспондентском счете в РКЦ Банка России).

Срочные депозиты оказываются наиболее стабильной частью привлекаемых ресурсов. Срочные депозиты юридических лиц выросли по сравнению с 2010 годом на 6,6% и занимают на конец 2011 года 10,4% в структуре привлеченных средств. Они представляют собой денежные средства юридических лиц, внесенные на определенные договором сроки. При этом фиксированный срок может быть разным: до 30 дней, 31-91 дней; 91-180 дней; 181 день – 1 год; 1 год – 3 года; свыше 3 лет. Распространение расчетов пластиковыми картами потребовало выделения депозитов, служащих обеспечением для этого вида расчетов. По срочным депозитам банк выплачивает более высокие проценты.

Депозиты физических лиц в 2010 году снизили свой удельный вес в структуре привлеченного капитала на 7,1% и составили 35,2%, а в 2011 году повысили свой удельный вес на 21,4% и составили 56,6 %. При этом они занимают наибольший удельный вес в составе привлеченных средств от физических лиц.

Определим динамику привлеченных ресурсов ОАО «Быстробанк»в таблице 3.2.

Таблица 3.2. – Динамика привлеченных ресурсов за 2010 – 2011 гг., тыс. руб.

|

Показатели | 2009 год | 2010 год | Отклонения | 2011 год | Отклонения | ||

| Тыс. руб. | Тыс. руб. | Тыс. руб. | Темп роста, % | Тыс. руб. | Тыс. руб. | Темп роста, % | |

| 1. Средства физических лиц: | 632397 | 530283 | -102114 | 83,9 | 707192 | +176909 | 133,4 |

| Вклады населения (всего с пластиковыми картами) | 622277 | 527209 | -95068 | 84,7 | 701929 | +174720 | 133,1 |

| 1.2.Сберегательные сертификаты | 10421 | 3074 | -7347 | 29,5 | 5263 | +2189 | 171,2 |

| 2.Средства юридических лиц | 856003 | 967452 | +111449 | 113,1 | 531627 | -435825 | 54,9 |

| 2.1.Остатки на расчетных, текущих, бюджетных счетах | 666938 | 869791 | +202853 | 130,4 | 385059 | -484732 | 44,3 |

| 2.2.Срочные депозиты | 83367 | 56819 | -26548 | 68,2 | 129490 | +72671 | 227,9 |

| 2.3.Депозитные сертификаты и векселя | 104209 | 34957 | -69252 | 33,5 | 6935 | -28022 | 19,8 |

| 3. Прочие | 1489 | 5752 | +4263 | 386,3 | 10547 | +4795 | 283,4 |

| Итого привлеченных ресурсов | 1488701 | 1497603 | +8902 | 100,6 | 1239223 | -258380 | 82,7 |

Таким образом, в 2010 году наблюдается увеличение привлеченных средств банка на 0,6%. Привлеченные средства юридических лиц увеличились в 2010 году на 13,1 %, а привлечение средств физических лиц сократилось на 16,1 %.

В 2011 году (3 квартала года) наблюдается обратная тенденция. Привлеченные средства ОАО «Быстробанк» снизились в 2011 году на 17,3% (258380 тыс. руб.). В основном снижение произошло за счет уменьшения привлеченных средств от юридических лиц на 435825 тыс. руб. (45,1% темпа снижения). Привлеченные средства от физических лиц в 2011 году увеличились на 33,4 %.

Банковские сертификаты занимают небольшой удельный вес в структуре привлеченных средств ОАО «Быстробанк».

Так, удельный вес сберегательных сертификатов физических лиц за три года снизился до 0,4%, также снизился удельный вес сертификатов юридических лиц до 0,6%.

По истечении срока действия сертификата его владельцу банк возвращает сумму вклада и выплачивает доход исходя из величины установленной ставки процента, срока и суммы вклада, внесенной на отдельный банковский счет.

Наибольший удельный вес в структуре ресурсной базы ОАО «Быстробанк» составляют привлеченные средства, в части вкладов населения и остатки на расчетных, текущих, бюджетных счетах юридических лиц. Рассмотрим более подробно динамику депозитных вкладов физических лиц в ОАО «Быстробанк».

В ОАО «Быстробанк» в настоящее время предлагаются такие виды вкладов для физических лиц:

Таблица 3.3. Сводная таблица с краткими условиями срочных вкладов

| Доходный | ||||

| валюта | макс. ставка | сумма | срок | особенности |

| рубли | 11,55% | 30 000 | 366 дней | выплата процентов в конце срока возможно пополнение |

| Пополняемый | ||||

| рубли | 11,05% | 10 000 | 731 день | выплата процентов ежемесячно капитализация процентов по выбору клиента ежемесячно возможно частичное снятие возможно пополнение |

| Пополняемый - Пенсионный | ||||

| рубли | 11,25% | 1 000 | 731 день | Вы плата процентов ежемесячно капитализация процентов по выбору клиента ежемесячно возможно частичное снятие возможно пополнение |

| Срочный вклад в USD/EUR | ||||

| доллары США | 3,7% | 100 | 367 дней | выплата процентов ежемесячно или ежеквартально капитализация процентов по выбору клиента ежемесячно или ежеквартально возможно частичное снятие возможно пополнение |

| Срочный вклад в USD/EUR (пенсионный) | ||||

| доллары США | 3,95% | 100 | 367 дней | выплата процентов ежемесячно или ежеквартально капитализация процентов по выбору клиента ежемесячно или ежеквартально возможно частичное снятие возможно пополнение |

| Срочный вклад в USD/EUR (с выплатой в конце срока) | ||||

| доллары США | 3,7% | 100 | 367 дней | выплата процентов в конце срока возможно частичное снятие возможно пополнение |

| Удобный | ||||

| рубли | 10,05% | 5 000 | 6 месяцев | § выплата процентов ежемесячно § капитализация процентов по выбору клиента ежемесячно § возможно частичное снятие § возможно пополнение |

Рост числа вкладчиков и остатков на счетах говорит о том, что банк имеет тенденцию к увеличению объема привлекаемых ресурсов от частных вкладчиков. Справедливо заметить, что в структуре пассивов банка средства населения растут незначительными темпами.

Анализируя работу банка в области привлечения депозитов от частных вкладчиков необходимо отметить, что банк в 2011 году имеет тенденцию к увеличению привлекаемых от населения средств.

Разработка различных мероприятий по совершенствованию работы с частными вкладчиками позволила банку и в 2011 году наметить тенденцию к увеличению объема привлекаемых депозитов от населения. По объемным характеристикам на первом месте находятся все те же валютные депозиты.

Подводя итог анализируемой деятельности банка, следует отметить: в течение рассматриваемого периода (2009-2011гг.) происходит значительное снижение депозитов со стороны юридических лиц, а также уменьшение удельного веса сберегательных сертификатов.

Для того чтобы стабилизировать состояние банковской деятельности, следует разработать методику, согласно которой ОАО «Быстробанк» постепенно восстановит прежний режим деятельности, при этом увеличатся депозиты юридических и физических лиц, а также стабилизируется деятельность банка в целом.

3.2 Управление пассивными операциями ОАО «Быстробанк», выявление проблем управления пассивными

Следует отметить снижение рентабельности активов и рентабельности капитала банковской системы по сравнению с предыдущими годами. Снижение эффективности можно расценивать как временное явление, связанное со стагнацией фондовых рынков.

Приоритетные направления деятельности ОАО «Быстробанк»:

Розничный бизнес

- Потребительское кредитование, включая автокредитование;

- Ипотека;

- Текущие счета и срочные депозиты;

- Денежные переводы;

- Кредитование;

- Депозиты;

- Управление активами;

- Операции в иностранных валютах;

- Расчетное и кассовое обслуживание;

- Финансовое консультирование;

Анализ сложившейся практики свидетельствует, что формирование депозитной базы любого коммерческого банка, как процесс сложный и трудоемкий, связано с большим количеством проблем как субъективного, так и объективного характера.

К субъективным проблемам относятся такие, как:

– масштабы деятельности и слабая капитальная база российских коммерческих банков;

– отсутствие заинтересованности руководства банка в привлечении средств клиентов, особенно населения, что продиктовано тактическими и стратегическими целями и задачами банка;

– недостаточный уровень и качество высшего и среднего менеджмента;

– отсутствие в большинстве российских банков научно-обоснованной концепции проведения депозитной политики;

– недостатки в организации депозитного процесса: отсутствие соответствующего подразделения в банке; низкий уровень постановки маркетинговых исследований депозитного рынка; ограниченный спектр предлагаемых депозитных услуг и так далее.

Среди объективных факторов выделяются следующие:

– прямое и косвенное воздействие государства и государственных органов на коммерческие банки;

– влияние макроэкономики, воздействие мировых финансовых рынков на состояние российского денежного рынка;

– межбанковская конкуренция;

– состояние денежного и финансового рынка России;

– отсутствие в России правового механизма страхования и защиты банковских вкладов.

Депозитные вклады:

Депозит - это экономические отношения по поводу передачи средств клиента на временное пользование банку.

Депозитные счета могут быть самыми разнообразными и в основу их классификации могут быть положены такие критерии, как источники вкладов, их целевое назначение степень доходности и т.д., однако, наиболее часто в качестве критерия выступает категория вкладчика и формы изъятия вклада.

Исходя из категории вкладчиков, различают: - депозиты юридических лиц (предприятий, организаций, других банков);

- депозиты физических лиц.

Депозитные операции - понятие широкое, поскольку к ним относится вся деятельность банка, связанная с привлечением средств во вклады.

Вклады граждан вправе принимать только банки, обеспечивающие их сохранность и своевременный возврат страхованием или другими способами, предусмотренными законодательством.

Сохранность и возврат вкладов граждан в банках, созданных государством, и банках, где государству принадлежит более 50% акций (паев), гарантирующих государством или Центральным банком, отвечающими за неисполнение обязательств перед вкладчиками.

Депозит может быть использован в двух значениях:

1. Депозит представляет собой денежные средства или бумаги, вносимые должником в финансово - кредитные, судебные или административные учреждения для хранения с последующей передачей (при определенных условиях) тем или иным хозяйствующим субъектам или гражданам - депозитором (взносы в оплату таможенных пошлин, взносы на депозитные счета судов в обеспечении иска и для передачи взыскателям, взносы в нотариальные конторы, при невозможности вручить деньги или ценные бумаги непосредственно получателю).

2. Депозит представляет собой вклад денежных средств или ценных бумаг в банки. Депозит - это вклад на жестко - определенный срок, при котором сразу же оговариваются условия возврата или ценных бумаг.

Депозиты являются источником образования ссудного капитала банка, который используется на выдачу кредитов, осуществление инвестиций и т.п. Эти банковские операции приносят банку доход. Поэтому банк оплачивает гражданину его депозит. Процент на депозитные вклады гражданину и является платой за вложенные деньги.

Таким образом, исходя из имеющейся информации, можно выявить основную проблему управления банковскими пассивами ОАО «Быстробанк»: необходимо тщательное исследование активов и пассивов коммерческого банка как объектов управления.

Еще одной проблемой можно назвать недостаточную обеспеченность системы управления необходимой информацией.

Помимо этого, в условиях множественности информации, будет целесообразным выявить еще одну немаловажную проблему для ОАО «Быстробанк» - недостаточно организованное управление финансовыми потоками.

На основании выявленных проблем, имеет место предложить несколько вариантов совершенствования системы управления банковскими пассивами.

3.3 Предложения по совершенствованию управления пассивами

ОАО «Быстробанк»

В целях совершенствования пассивных операций, а также непосредственно депозитной политики банка, необходимо следующее:

– исследуемый коммерческий банк должен иметь собственную депозитную политику, выработанную с учетом специфики его деятельности и критериев оптимизации этого процесса;

– необходимо расширение круга депозитных счетов юридических и физических лиц сроком «до востребования», что позволит даже в условиях незначительных финансовых накоплений полнее удовлетворять потребности клиентов банка и повысить заинтересованность инвесторов в размещении своих средств на счетах в банке;

– в качестве одного из направлений совершенствования организации депозитных операций возможно использование различных видов счетов для всех категорий вкладчиков и повышение качества их обслуживания;

– индивидуальный подход (стремление банка предоставить клиенту особые льготы);

– создание системы гарантирования банковских вкладов и защиты интересов вкладчиков, что позволит реально повысить надежность банков и их способность выполнять возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика.

Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости.

В настоящее время динамично развиваются другие источники привлечения – средства юридических лиц, в том числе банков, а также ресурсы, привлекаемые на международных финансовых рынках.

В целом же, депозитную политику каждый банк разрабатывает сам. Также руководством кредитной организации самостоятельно определяется степень важности названных направлений, первостепенность того или иного вида политики банка. В первую очередь это будет зависеть от области функционирования конкретного банка, его специализации или универсализации.

Предложение по совершенствованию финансового механизма управления портфелями коммерческого банка на основе концепции финансового потока.

Прежде всего, целесообразным будет предложить финансовый механизм управления портфелями коммерческого банка на основе концепции финансового потока.

Специфика банка состоит в том, что в каждом из блоков функции могут быть ранжированы по уровню управленческих решений на их использование. Например, в блоке привлечения финансовых ресурсов решения об эмиссии, использовании прибыли принимаются на уровне Совета директоров, решения о получении кредитов и сборе страховых взносов – на уровне топ - менеджмента, а решения о порядке формирования фондов, использовании кредиторской задолженности, амортизации – на уровне отдельных подразделений.