Оценка эффективности инвестиций в облигации.

Облигация— это эмиссионная ценная бумага, закрепляющая право ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента. Облигация — это такая ценная бумага, которая удостоверяет отношения займа между ее владельцем (кредитором) и лицом, выпустившим ее (заемщиком).

Облигация — это инвестиционная ценная бумага, которая удостоверяет такие моменты, как факт предоставления владельцем бумаги денежных средств эмитенту; обязательство эмитента вернуть долг через определенное время; право инвестора получать в виде вознаграждения за предоставленные денежные средства определенный процент от номинальной стоимости облигации.

В чем же различие акций и облигаций как объектов инвестирования? Во-первых, в отличие от дивидендов по акциям, которые существенно варьируются во времени, а могут и не выплачиваться совсем, процент по облигациям остается постоянным или изменяется незначительно. Проценты по облигациям выплачиваются в установленные сроки независимо от прибыли и финансового состояния эмитента до выплаты дивидендов по акциям. Во-вторых, держатели облигаций имеют преимущественное право на распределяемую прибыль и активы эмитента при его ликвидации по сравнению с владельцами акций. Третьей особенностью облигации является выплата процентов в течение строго определенного срока, оговоренного условиями займа, акции же приносят доход неограниченное время. Четвертое: покупая акцию, инвестор становится одним из собственников акционерного общества, а покупая облигацию — его кредитором. И, в-пятых, собственник акций имеет право голоса при принятии управленческих решений АО, облигация такого права не дает.

|

|

|

Облигации, обращающиеся на отечественном фондовом рынке, классифицируются по ряду признаков (табл. 6).

Перечисленные признаки классификации играют разную роль в процессе выбора облигаций как объекта инвестирования.

Деление облигаций по видам эмитентов имеет существенное значение для инвесторов прежде всего с позиции уровня их риска. Наименее рискованными являются облигации внутреннего государственного займа, в ряде стран с развитой рыночной экономикой они служат эталоном безрисковых инвестиций. Наибольшим уровнем риска в данной группе обладают облигации предприятий. Соответственно дифференцируется и уровень доходов по этим облигациям: наибольший доход обычно предлагается по облигациям предприятия.

Таблица 6 Классификация облигаций

| Признаки классификации | Виды облигаций |

| По видам эмитентов | — облигации внутреннего государственного займа; — облигации внутренних местных займов; — облигации предприятий |

| По сроку погашения | — рентные; — пролонгированные; — промежуточные |

| По особенностям регистрации и погашения | — именные; — на предъявителя |

| По формам выплаты доходов | — процентные; — беспроцентные |

| По региональной принадлежности эмитента | — облигации отечественных эмитентов; — облигации зарубежных эмитентов |

Деление облигаций по сроку погашения определяет те же инвестиционные особенности, что и в предыдущем случае. Чем больше срок погашения облигаций, тем больше риск инфляции. По уровню риска для инвестора наиболее предпочтительны краткосрочные облигации. Рентная облигация— это бессрочная облигация, не имеющая фиксированной даты погашения. Особенностью пролонгированной облигации является то, что она не погашается по истечении срока ее погашения, а пролонгируется и продолжает приносить прибыль инвестору. Промежуточная, или временная, облигация — это облигация, выпускаемая на период эмиссии постоянных облигаций с целью удовлетворения потребности эмитента в капитале.

|

|

|

Деление облигаций по формам выплаты доходов представляет для инвестора интерес с точки зрения целей инвестирования. Если такой целью является рост текущего дохода, то в наибольшей степени ее удовлетворяют процентные облигации с периодическими выплатами суммы процента (купонные облигации).

|

|

|

Если же целью инвестирования является рост капитала в более отдаленном периоде, то в этом случае предпочтительными могут оказаться облигации беспроцентные (эти облигации предусматривают также выплату дохода по ним в виде определенного товара или услуги).

Остальные признаки классификации облигаций играют менее значимую роль в оценке их инвестиционных качеств. Порядок выпуска облигаций АО регламентируется ФЗ «Об акционерных обществах», в соответствии с которым эмитент для выпуска облигаций должен выполнить следующие условия:

■ номинальная стоимость всех выпущенных акционерным обществом облигаций не должна превышать размер уставного капитала АО либо величину обеспечения, предоставленного АО третьими лицами для целей выпуска;

■ выпуск облигаций допускается только после полной оплаты его уставного капитала;

|

|

|

■ выпуск облигаций без обеспечения допускается на третьем году существования акционерного общества (не ранее) и при условии утверждения двух годовых балансов.

Выпуск облигаций используется АО как средство привлечения капитала для финансирования определенных программ, когда собственники капитала (акционеры) хотят увеличить масштабы своей деятельности и в то же время не допустить «размывания» акционерного капитала за счет привлечения капиталов новых акционеров. Преимущество эмиссии облигаций как источника финансирования инвестиционных проектов заключается в том, что дополнительные финансовые ресурсы привлекаются без вмешательства в управление делами акционерного общества.

Проценты по облигациям рассчитываются по отношению к их номиналу и могут выплачиваться раз в квартал, полугодие или год.

Облигация имеет номинал (или номинальную цену), эмиссионную цену, курсовую цену и цену погашения.

Номинальная цена— это величина в денежных единицах, которая обозначена на облигации. Как правило, облигации выпускаются с достаточно высоким номиналом. Например, в США чаще всего выпускаются облигации с номиналом 1000 долл.

Эмиссионная цена облигации— это та цена, по которой происходит продажа облигаций их первым владельцам. Эмиссионная цена может быть равна, меньше или больше номинала. Это зависит от типа облигации и условий эмиссии.

Цена погашения— это та цена, которая выплачивается владельцам облигаций по окончании срока займа. В большинстве выпусков цена погашения равна номинальной цене, однако она может и отличаться от номинала.

Курсовая цена— это цена, по которой облигации продаются на вторичном рынке. Если каждая облигация имеет строго определенную номинальную цену, цену погашения и эмиссионную цену, уровень которых зафиксирован при выпуске займа, то курсовая цена претерпевает значительные изменения в течение срока жизни облигации.

Уровень доходности облигации зависит от величины процентной ставки, цены приобретения и погашения облигации.

Если облигация приобретена по номиналу и погашается по номиналу, то доходность такой облигации равна процентной (купонной) ставке.

Облигация, купленная по цене ниже номинала и погашаемая по номиналу или выше номинала, имеет доходность выше, чем купонная ставка.

Если цена приобретения облигации выше номинала, а погашение происходит по номиналу, то такая облигация имеет уровень доходности ниже купонной ставки.

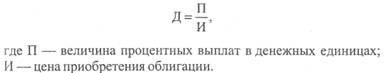

Большинство долгосрочных облигаций приносит их владельцам фиксированный процентный доход. Если доход выплачивается один раз в год, то инвестиционная доходность (Д) определяется по формуле:

Если выплаты по облигации производятся несколько раз в год, то инвестиционная доходность в разные периоды года может оказаться неодинаковой. Тогда инвестиционная доходность за каждый период выплат может быть определена по формуле:

Когда происходит эмиссия облигаций, первому покупателю известны все параметры выпуска и он может оценить выгодность вложений своих средств в облигационный заем. Первый фактор, который влияет на его выбор — это соотношение уровней процентной ставки по облигациям, банковским вкладам и другим финансовым инструментам. Инвестор будет вкладывать средства в покупку облигаций, если это принесет ему примерно такой же доход, как и помещение денег в банк.

Второй фактор, который оказывает влияние на выбор инвестора, — это ситуация на финансовом рынке. Если в будущем ожидается рост процентных ставок по банковским вкладам, то покупка облигаций окажется невыгодным вложением капитала, и наоборот.

Выпуск и приобретение облигаций на длительный срок, особенно в условиях нестабильности финансового рынка, является рискованным мероприятием как для эмитента, так и для инвестора. Если проценты по банковским вкладам растут, потери несет владелец облигации (инвестор). При снижении банковских процентных ставок потери несет эмитент облигации.

Таким образом, доход по облигации складывается из следующих источников:

■ периодически выплачиваемые проценты (купонный доход);

■ изменение рыночной стоимости облигации за период;

■ доход, получаемый при реинвестировании ранее полученных процентов (при условии его дальнейшего реинвестирования). Доходность у облигаций обычно ниже, чем по другим ценным бумагам. Но это и есть плата за минимальный риск вложения капитала. Здесь реализуется золотое правило инвестирования: чем выше инвестиционный доход, тем выше риск вложения капитала, и наоборот.

Дата добавления: 2018-02-15; просмотров: 1027; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!